概要

消費税の疑問が「すぐ引けて、すぐわかる」!

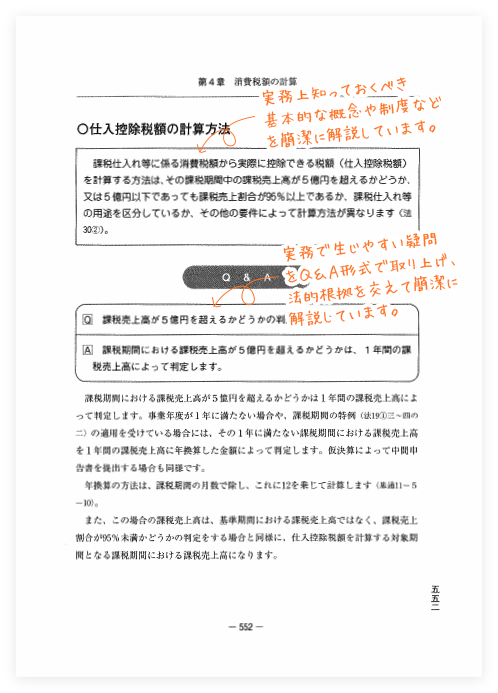

◆課否判定や税額計算など、複雑な消費税の実務について、フローチャートやQ&Aを用いて簡潔に解説しています。

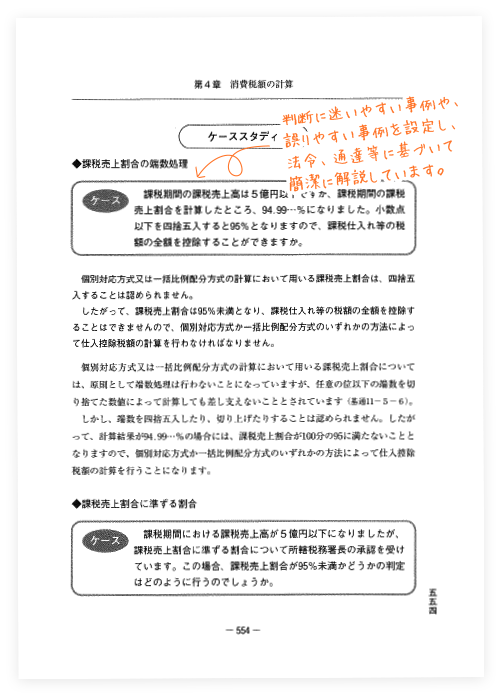

◆ケーススタディでは、誤りやすい事例を数多く取り上げ、その取扱いを端的に示しています。

◆税率の10%への引上げと経過措置や、軽減税率に対応した最新の内容です。

本書は、加除式電子版をご利用いただける書籍です。(無料)

加除式電子版閲覧サービスはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「税務・会計パッケージ 税務・会計プロフェッショナル」対象書籍です。

「LEGAL CONNECTION」税務・会計パッケージについてはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「税務・会計ライトパッケージ 税務・会計ライト(質疑応答)ベーシック」対象書籍です。

「LEGAL CONNECTION」税務・会計ライトパッケージについてはこちら

特長

商品情報

- 商品コード

- 0655

- サイズ

- B5判

- 巻数

- 全1巻・ケース付

- ページ数

- 1,156

- 発行年月

- 2019年7月

目次

<フローチャート> 消費税の性格と仕組み

第1節 消費税の基本~消費税は誰が負担し、誰が納付するか~

<フローチャート>

消費税の基本的な性格

第2節 課税期間と基準期間~基準期間によって課税期間の課税が決まる~

<フローチャート>

課税期間

課税期間の特例

基準期間

第3節 消費税法改正の経緯~消費税は平成の歴史とともに~

<フローチャート>

これまでの主な改正点

第2章 納税義務者の判定~消費税の申告が必要かどうか~

<フローチャート> 納税義務者の判定

第1節 納税義務者~消費税の申告が必要な者~

<フローチャート>

納税義務者

納税地

第2節 納税義務の免除~消費税の申告が免除される者~

<フローチャート>

基準期間と特定期間

納税義務の免除

特定期間の給与等支払額

新設法人の判定

第3節 課税事業者の選択~消費税の申告を選択する者~

<フローチャート>

課税事業者の選択

第4節 免税制度の適用制限~免税制度が制限される3つの場合~

<フローチャート>

課税を選択した事業者が調整対象固定資産を取得した場合

資本金1000万円以上等の新設法人に対する適用制限

事業者が高額特定資産の取得等をした場合

第3章 課税取引の判定~消費税がかかる取引、かからない取引~

<フローチャート> 課税取引の判定

第1節 資産の譲渡等に係る課税の対象~消費税がかかる取引~

<フローチャート>

国内取引の判定

事業及び事業者の判定

対価を得て行うものの判定

資産の譲渡等

資産の譲渡等に含まれるもの

資産の譲渡とみなされるもの

資産の譲渡等に含まれる付随行為

第2節 国境を越えた役務の提供~リバースチャージ方式とは~

<フローチャート>

インターネット等を通じた電子商取引

特定役務の提供

特定課税仕入れ

第3節 非課税取引~消費税が非課税となる取引~

<フローチャート>

消費税の非課税取引

土地の譲渡及び貸付け

有価証券等及び支払手段の譲渡

利子、保証料及び保険料等

郵便切手類、印紙及び証紙、物品切手等の譲渡

国等の手数料等

外国為替業務

その他の非課税取引

第4節 輸出免税取引~消費税が免税になる取引~

<フローチャート>

消費税の輸出免税取引

輸出取引等の免税

租税特別措置法の免税

免税店の取引

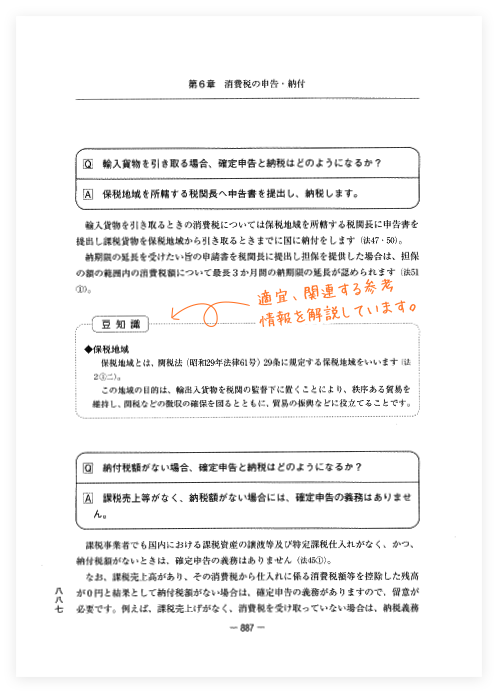

第5節 輸入取引~外国貨物の引取りに係る消費税~

<フローチャート>

輸入取引

第4章 消費税額の計算~消費税はどのように計算するか~

<フローチャート> 消費税額の計算

第1節 消費税額の計算の基本~基本的な計算の仕組み~

<フローチャート>

消費税額の計算の基本

第2節 課税標準額に対する消費税額~課税標準にかかる消費税とは~

<フローチャート>

第1 資産の譲渡等の時期~消費税の課税取引はいつ生じるか~

<フローチャート>

譲渡等の時期の原則

棚卸資産の譲渡の時期

請負による資産の譲渡の時期

固定資産の譲渡の時期

有価証券の譲渡の時期

利子、使用料等を対価とする資産の譲渡の時期

その他の資産の譲渡の時期

延払条件付譲渡に係る資産の譲渡等の時期の特例

工事請負に係る資産の譲渡等の時期の特例

小規模事業者に係る資産の譲渡の時期

第2 課税標準~消費税の課税標準を求める~

<フローチャート>

課税標準の原則

課税標準の特例

特定課税仕入れに係る課税標準

第3 税 率~課税標準にかかる税率~

<フローチャート>

税 率

軽減税率制度

第4 課税標準に対する消費税額~まず計算の出発点になる税額~

<フローチャート>

課税標準額に対する消費税額の計算

第5 軽減税率対象資産~税率が軽減される資産は~

<フローチャート>

軽減税率対象資産

第3節 税額控除等~消費税額から控除する税額~

<フローチャート>

第1 仕入税額控除制度~課税仕入れ等に係る消費税額を控除する制度~

仕入税額控除制度

第2 課税仕入れ~仕入控除税額のもとになる金額~

<フローチャート>

課税仕入れの範囲

課税仕入れとなる役務の提供

課税仕入れの時期

リース資産の課税仕入れの時期

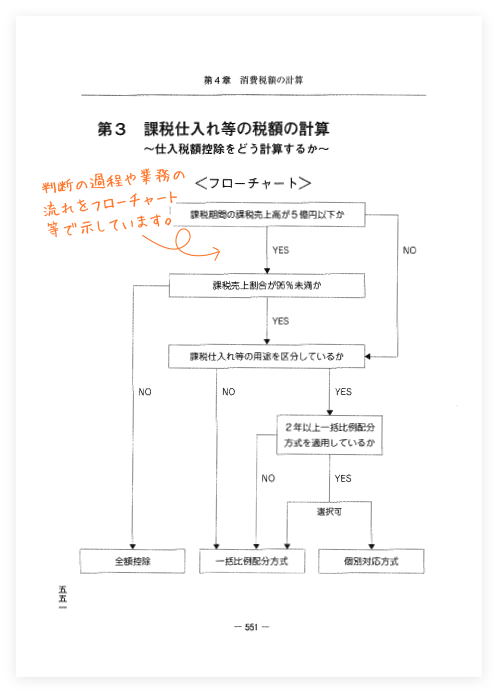

第3 課税仕入れ等の税額の計算~仕入税額控除をどう計算するか~

<フローチャート>

仕入控除税額の計算方法

全額控除できる場合

全額控除できない場合

居住用賃貸建物の取得等に係る仕入税額控除の制限

個別対応方式

一括比例配分方式

第4 課税売上割合~分母と分子の留意点~

<フローチャート>

課税売上割合

課税売上割合に準ずる割合

第5 仕入税額控除等の調整~仕入税額控除にはどのような調整項目があるか~

<フローチャート>

仕入れに係る対価の返還等

調整対象固定資産に係る税額の調整

課税売上割合が著しく変動したときの調整

課税業務用調整対象固定資産を非課税業務用に転用した場合

非課税業務用調整対象固定資産を課税業務用に転用した場合

居住用賃貸建物を住宅以外の用に貸し付けた場合等の税額の調整

棚卸資産に係る税額の調整

第6 売上げに係る対価の返還等~返品等は税額から控除する~

<フローチャート>

売上げに係る対価の返還等を受けた場合の税額控除

対価の返還等を行った時期

特定課税仕入れに係る対価の返還等を受けた場合の税額控除

第7 貸倒れに係る税額控除等~貸倒れをどう処理するか~

<フローチャート>

貸倒れに係る消費税額の控除等

貸倒債権を回収した場合

第4節 簡易課税制度~簡単にみなし仕入率で控除する仕組み~

<フローチャート>

第1 簡易課税制度の選択~中小事業者の仕入税額控除の特例~

<フローチャート>

簡易課税制度が選択できる場合

簡易課税制度の選択制限

第2 みなし仕入率~6段階の概算控除率~

<フローチャート>

みなし仕入率の適用

みなし仕入率の特例

事業の区分をしていない場合の特例

第3 事業区分~どの区分が適用されるか~

<フローチャート>

事業区分の判定

事業の区分記載の方法

第5章 消費税額の計算事例~具体的な計算はどうするか~

<フローチャート> 消費税額の計算事例

軽減税率対象取引の区分経理

課税売上割合が95%未満の場合(用途区分なし)

課税売上割合が95%未満の場合(用途区分あり)

課税売上高が5億円を超える場合(用途区分なし)

課税売上高が5億円を超える場合(用途区分あり)

簡易課税方式による計算(単一事業の場合)

簡易課税方式による計算(複数事業の場合)

小規模事業者に対する負担軽減措置

第6章 消費税の申告・納付~いつまでに申告するか~

<フローチャート> 消費税の申告・納付

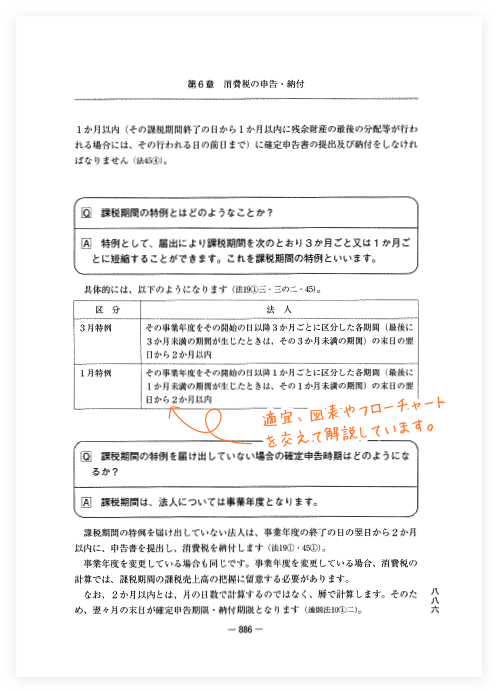

第1節 確定申告~期限の延長が認められる~

<フローチャート>

確定申告の期限

確定申告書の様式

第2節 中間申告~回数は年1回から、年3回、年11回まで~

<フローチャート>

中間申告の期限

中間申告の方法

任意の中間申告

第3節 還付申告~控除税額があって還付金が生じるとき~

<フローチャート>

還付申告書の添付書類・申告期限

第4節 修正申告~申告を修正するとき~

<フローチャート>

修正申告

更正の請求

第5節 地方消費税の申告・納付~当分の間、消費税と併せて申告・納付~

<フローチャート>

地方消費税の申告・納付

第7章 消費税の届出等~いつまでに提出するか~

<フローチャート> 消費税の届出等

第1節 届出義務がある届出書~1000万円を超えたら提出~

<フローチャート>

課税事業者になったとき

課税事業者でなくなったとき

第2節 任意に選択する場合の届出書・申請書~届出・申請によって適用が変わる~

<フローチャート>

課税事業者を選択するとき

課税事業者の選択をやめるとき

簡易課税を選択するとき

簡易課税の選択をやめるとき

課税期間の特例を選択するとき

課税期間の特例の選択をやめるとき

任意の中間申告をするとき

任意の中間申告書の提出をやめようとするとき

課税売上割合に準ずる割合の承認を受けるとき

課税売上割合に準ずる割合の選択をやめるとき

消費税の確定申告の申告期限延長の特例

災害等による消費税簡易課税制度の適用の特例

第8章 経理処理・帳簿書類等~求められる経理処理と帳簿~

<フローチャート> 経理処理・帳簿書類

第1節 消費税の経理処理~税込処理と税抜処理~

<フローチャート>

税込経理方式と税抜経理方式

控除対象外消費税額等の処理

第2節 消費税と印紙税~記載金額に消費税等を含めるかどうか~

<フローチャート>

消費税等と印紙税の処理

第3節 仕入税額控除のための帳簿と請求書等の保存~適格請求書等保存方式~

<フローチャート>

請求書等保存方式、区分記載請求書等保存方式、適格請求書等保存方式

第4節 適格請求書等の交付と保存~適格請求書発行事業者の登録と義務~

<フローチャート>

適格請求書等保存方式

第5節 収益認識基準と消費税~適用した場合の取扱い~

<フローチャート>

「収益認識に関する会計基準」の導入と消費税

第9章 特殊なケースの消費税~消費税の特別の取扱い~

<フローチャート> 特殊なケースの消費税

第1節 仕入税額控除等の特例~補助金や寄附金が多い法人に対して~

<フローチャート>

特例の対象となる法人

特定収入についての計算の特例

第2節 信託税制~信託では誰が納税義務者になるか~

<フローチャート>

信託財産に係る資産の譲渡等

第10章 消費税の表示~総額で表示すること~

<フローチャート> 消費税の表示

第1節 総額表示の義務~税込価格表示の義務付け~

総額表示の方法と対象

総額表示義務の緩和

第2節 消費税に関する表示~消費税をどう表示するか~

「消費税還元セール」等の表示の禁止

資 料

消費税課否判定表~課税・非課税・免税・不課税が一目でわかる~①

消費税課否判定表~課税・非課税・免税・不課税が一目でわかる~②

消費税課否判定表~課税・非課税・免税・不課税が一目でわかる~③

簡易課税事業区分表~第一種から第六種までを具体的に判定~

加除式購読者のお客様へ

本書は加除式書籍です。

本書をご購入いただくには、今後、法令改正等に応じて弊社がその都度発行する「追録」(有料)をあわせて購入いただく必要があります。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。

加除式・WEB連動型商品をご契約予定のお客様へ

本商品は加除式購読者お客様No.のご登録及び自動決済のお申込みが必要です。

WEBコンテンツ利用料は年間13,200円(税込)となります。

1年目のWEBコンテンツ利用料は無料です。

契約は1年ごとの自動更新となり、契約更新月に1年間分の利用料が自動決済されます。

契約期間中の途中解約はできません。

契約更新日までに解約の意思表示がなければ、契約が1年間自動更新されます。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。