概要

新たな税制の活用と、頻繁に見直される税務特例の内容を把握するために!

◆所得税・資産税に関する数多くの税務特例の中から、実務上利用頻度の高い特例を選別し、制度の概要を示すとともに適用要件をわかりやすく解説しています。

◆特例を利用する際に必要となる数多くの提出書類や申告要件等を表形式で簡潔に示していますので、複雑な手続を容易に確認することができます。

◆長年税務行政に携わった専門家が、豊富な経験を踏まえて執筆しています。

特長

商品情報

- 商品コード

- 0624

- サイズ

- B5判

- 巻数

- 全1巻・ケース付

- ページ数

- 816

- 発行年月

- 2014年8月

目次

第1章 所得税

第1 所得税法関係

○納税者・個人事業者の納税地の特例、納税地の異動の届出の特例

○事業に専従する親族がある場合の必要経費の特例等

○給与所得者の特定支出の控除の特例

○外貨建取引の換算

○事業を廃止した場合の必要経費の特例

○延払条件付販売等に係る収入および費用の帰属時期

○工事の請負に係る収入および費用の帰属時期の特例

○小規模事業者の収入および費用の帰属時期(現金主義)の特例

○取替資産に係る償却の方法の特例

○リース賃貸資産の償却の方法の特例

○資本的支出の取得価額の特例

○通常の使用時間を超えて使用される機械および装置の償却費の特例

第2 租税特別措置法関係

1 配当所得

○上場株式等に係る配当所得等の課税の特例

○確定申告を要しない配当所得等

○非課税口座内の少額上場株式等に係る配当所得の非課税

○未成年者口座内の少額上場株式等に係る配当所得の非課税

2 不動産所得および事業所得

(特別税額控除および減価償却の特例)

○試験研究を行った場合の所得税額の特別控除

○エネルギー環境負荷低減推進設備等を取得した場合の特別償却または所得税額の特別控除

○中小事業者が機械等を取得した場合の特別償却または所得税額の特別控除

○地方活力向上地域において特定建物等を取得した場合の特別償却または所得税額の特別控除

○特定の地域において雇用者の数が増加した場合の所得税額の特別控除

○特定中小事業者が経営改善設備を取得した場合の特別償却または所得税額の特別控除

○雇用者給与等支給額が増加した場合の所得税額の特別控除

○生産性向上設備等を取得した場合の特別償却または所得税額の特別控除

○特定設備等の特別償却

○耐震基準適合建物等の特別償却

○特定地域における工業用機械等の特別償却

○医療用機器の特別償却

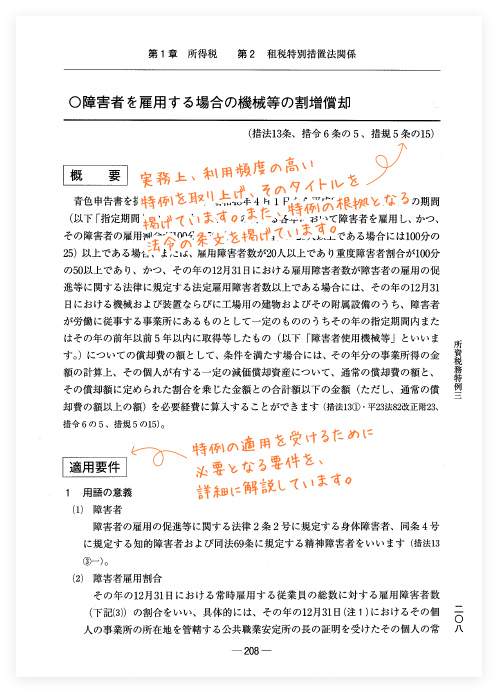

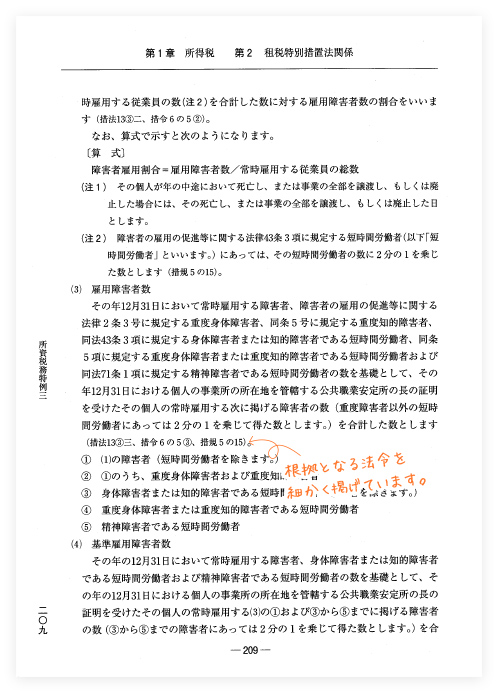

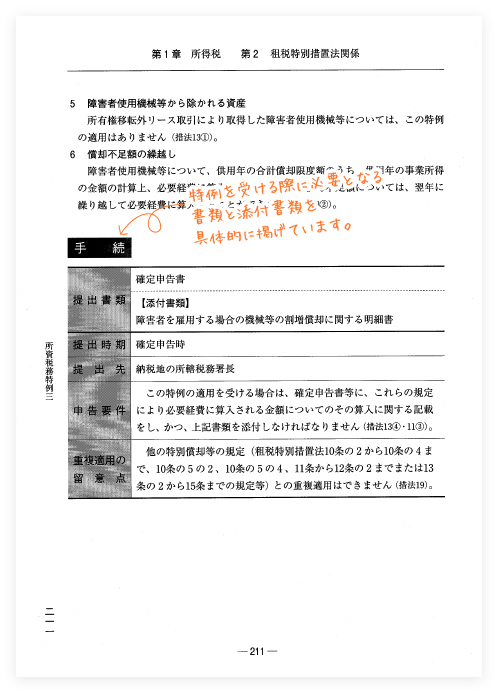

○障害者を雇用する場合の機械等の割増償却

○次世代育成支援対策に係る基準適合認定を受けた場合の次世代育成支援対策資産の割増償却

○サービス付き高齢者向け賃貸住宅の割増償却

○特定都市再生建築物等の割増償却

○倉庫用建物等の割増償却

(準備金)

○金属鉱業等鉱害防止準備金

○特定災害防止準備金

○特定船舶に係る特別修繕準備金

(鉱業所得の課税の特例)

○探鉱準備金

○新鉱床探鉱費の特別控除

(農業所得の課税の特例)

○農業経営基盤強化準備金

○農用地等を取得した場合の課税の特例

○肉用牛の売却による農業所得の課税の特例

(その他の特例)

○青色申告特別控除

○社会保険診療報酬の所得計算の特例

○家内労働者等の事業所得等の所得計算の特例

○有限責任事業組合の事業に係る組合員の事業所得等の所得計算の特例

○特定の基金に対する負担金等の必要経費算入の特例

○中小事業者の少額減価償却資産の取得価額の必要経費算入の特例

○債務処理計画に基づく減価償却資産等の損失の必要経費算入の特例

○転廃業助成金等に係る課税の特例

○土地の譲渡等に係る事業所得等の課税の特例

3 給与所得

○勤労者が受ける財産形成給付金等に係る課税の特例

4 住宅借入金等を有する場合の特別税額控除

○住宅借入金等を有する場合の所得税額の特別控除

○認定長期優良住宅または認定低炭素住宅の新築等を行った場合の住宅借入金等特別控除

○特定の増改築等に係る住宅借入金等を有する場合の所得税額の特別控除の控除額に係る特例

5 その他の特例

○不動産所得に係る損益通算の特例

○特定組合員等の不動産所得に係る損益通算等の特例

○先物取引に係る雑所得等の課税の特例

○先物取引の差金等決済に係る損失の繰越控除

○特定一般用医薬品等購入費を支払った場合の医療費控除の特例

○政治活動に関する寄附をした場合の寄附金控除の特例または所得税額の特別控除

○認定特定非営利活動法人等に寄附をした場合の寄附金控除の特例または所得税額の特別控除

○公益社団法人等に寄附をした場合の所得税額の特別控除

○特定新規中小会社が発行した株式を取得した場合の課税の特例

○既存住宅の耐震改修をした場合の所得税額の特別控除

○既存住宅に係る特定の改修工事をした場合の所得税額の特別控除(平成26年3月31日まで分)

○既存住宅に係る特定の改修工事をした場合の所得税額の特別控除(平成26年4月1日以降分)

○認定住宅の新築等をした場合の所得税額の特別控除

第2章 資産税

第1 所得税法(譲渡所得)関係

○固定資産の交換の場合の譲渡所得の特例

○贈与等の場合の譲渡所得等の特例

○贈与等により取得した資産の取得費等

○国外転出をする場合の譲渡所得等の特例

○贈与等により非居住者に資産が移転した場合の譲渡所得等の特例

○資産の譲渡代金が回収不能となった場合等の所得計算の特例

第2 相続税法関係

○受益者等が存しない信託等の特例

○配偶者に対する相続税額の軽減

○特定障害者に対する贈与税の非課税

○贈与税の配偶者控除

○相続時精算課税の選択

○期限後申告の特則

○修正申告の特則

○更正の請求の特則

第3 租税特別措置法(譲渡所得)関係

1 山林所得

○山林所得の概算経費控除

○山林所得に係る森林計画特別控除

2 譲渡所得等

(長期譲渡所得の課税の特例)

○優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例

○居住用財産を譲渡した場合の長期譲渡所得の課税の特例

(収用等の場合の譲渡所得の特別控除等)

○収用等に伴い代替資産を取得した場合の課税の特例

○交換処分等に伴い資産を取得した場合の課税の特例

○換地処分等に伴い資産を取得した場合の課税の特例

○収用交換等の場合の譲渡所得等の特別控除

(特定事業の用地収用等の場合の譲渡所得の特別控除等)

○特定土地区画整理事業等のために土地等を譲渡した場合の譲渡所得の特別控除

○特定住宅地造成事業等のために土地等を譲渡した場合の譲渡所得の特別控除

○農地保有の合理化等のために農地等を譲渡した場合の譲渡所得の特別控除

(居住用財産の譲渡所得の特別控除)

○居住用財産の譲渡所得の特別控除

(特定の土地等の長期譲渡所得の特別控除)

○特定の土地等の長期譲渡所得の特別控除

(居住用財産の買換えの場合等の長期譲渡所得の課税の特例)

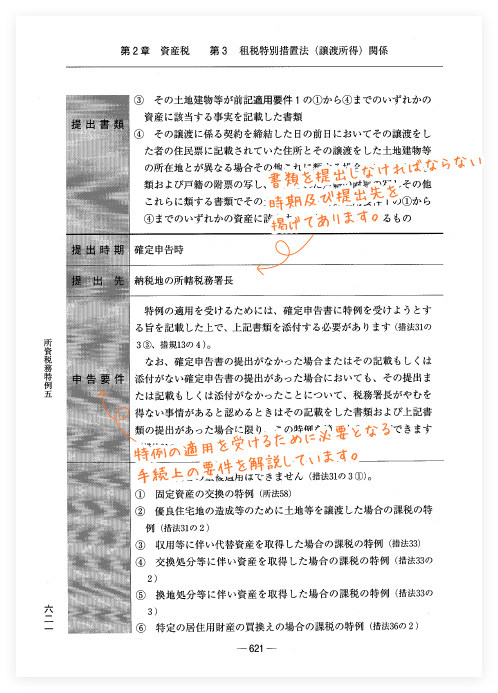

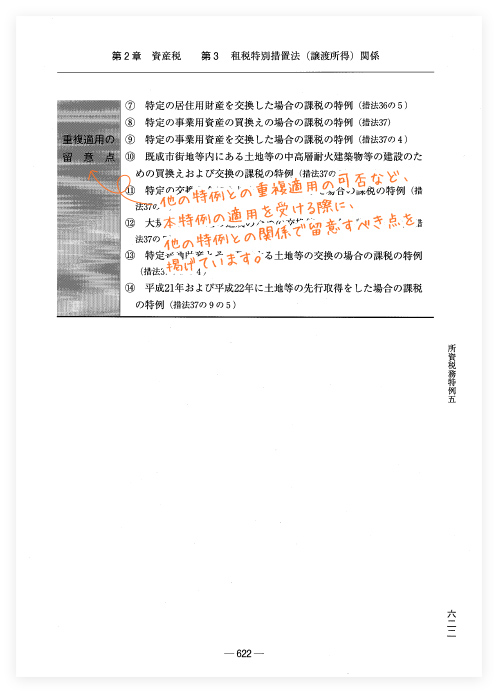

○特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例

○特定の居住用財産を交換した場合の長期譲渡所得の課税の特例

(特定の事業用資産の買換えの場合等の譲渡所得の課税の特例)

○特定の事業用資産の買換えの場合の譲渡所得の課税の特例

○既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換えおよび交換の場合の譲渡所得の課税の特例(特定民間再開発事業のための土地等の譲渡の場合)

○既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換えおよび交換の場合の譲渡所得の課税の特例(中高層耐火共同住宅の建設事業のための土地等の譲渡の場合)

○特定の交換分合により土地等を取得した場合の課税の特例

○大規模な住宅地等造成事業の施行区域内にある土地等の造成のための交換等の場合の譲渡所得の課税の特例

○特定普通財産とその隣接する土地等の交換の場合の譲渡所得の課税の特例

○平成21年および平成22年に土地等の先行取得をした場合の譲渡所得の課税の特例

(有価証券の譲渡による所得の課税の特例等)

○特定管理株式等が価値を失った場合の株式等に係る譲渡所得等の課税の特例

○特定口座内保管上場株式等の譲渡等に係る所得計算等の特例

○確定申告を要しない上場株式等の譲渡による所得

○上場株式等に係る譲渡損失の損益通算および繰越控除

○特定中小会社が発行した株式の取得に要した金額の控除等

○特定中小会社が発行した株式に係る譲渡損失の繰越控除等

○非課税口座内の少額上場株式等に係る譲渡所得等の非課税

○未成年者口座内の少額上場株式等に係る譲渡所得等の非課税

(その他の特例)

○相続財産に係る譲渡所得の課税の特例

○国等に対して財産を寄附した場合の譲渡所得等の非課税

○国等に対して重要文化財等を譲渡した場合の譲渡所得の課税の特例

○債務処理計画に基づき資産を贈与した場合の課税の特例

3 その他の特例

○居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除

○特定居住用財産の譲渡損失の損益通算および繰越控除

第4 租税特別措置法(相続・贈与)関係

(小規模宅地等に関する特例)

○小規模宅地等についての相続税の課税価格の計算の特例

○特定計画山林についての相続税の課税価格の計算の特例

(住宅取得等資金に関する特例)

○直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(新築または取得の場合)

○直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(増改築等の場合)

○特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例(新築または取得の場合)

○特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例(増改築等の場合)

(教育資金に関する特例)

○直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税

(結婚・子育て資金に関する特例)

○直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税

(納税猶予等に関する特例)

○農地等を贈与した場合の贈与税の納税猶予および免除

○贈与税の納税猶予を適用している場合の特定貸付けの特例

○農地等についての相続税の納税猶予および免除等

○相続税の納税猶予を適用している場合の特定貸付けの特例

○特定貸付けを行った農地または採草放牧地についての相続税の課税の特例

○山林についての相続税の納税猶予および免除

○非上場株式等についての贈与税の納税猶予および免除

○非上場株式等についての相続税の納税猶予および免除

○農地等についての贈与税の納税猶予等に係る利子税の特例

(その他の特例)

○在外財産等についての相続税の課税価格の計算の特例

○国等に対して相続財産を贈与した場合等の相続税の非課税等

○計画伐採に係る相続税の延納等の特例

○特別緑地保全地区等内の土地に係る相続税の延納に伴う利子税の特例

○不動産等に係る相続税の延納等の特例

○相続税の延納に伴う利子税の特例

○相続税の物納の特例

第1 所得税法関係

○納税者・個人事業者の納税地の特例、納税地の異動の届出の特例

○事業に専従する親族がある場合の必要経費の特例等

○給与所得者の特定支出の控除の特例

○外貨建取引の換算

○事業を廃止した場合の必要経費の特例

○延払条件付販売等に係る収入および費用の帰属時期

○工事の請負に係る収入および費用の帰属時期の特例

○小規模事業者の収入および費用の帰属時期(現金主義)の特例

○取替資産に係る償却の方法の特例

○リース賃貸資産の償却の方法の特例

○資本的支出の取得価額の特例

○通常の使用時間を超えて使用される機械および装置の償却費の特例

第2 租税特別措置法関係

1 配当所得

○上場株式等に係る配当所得等の課税の特例

○確定申告を要しない配当所得等

○非課税口座内の少額上場株式等に係る配当所得の非課税

○未成年者口座内の少額上場株式等に係る配当所得の非課税

2 不動産所得および事業所得

(特別税額控除および減価償却の特例)

○試験研究を行った場合の所得税額の特別控除

○エネルギー環境負荷低減推進設備等を取得した場合の特別償却または所得税額の特別控除

○中小事業者が機械等を取得した場合の特別償却または所得税額の特別控除

○地方活力向上地域において特定建物等を取得した場合の特別償却または所得税額の特別控除

○特定の地域において雇用者の数が増加した場合の所得税額の特別控除

○特定中小事業者が経営改善設備を取得した場合の特別償却または所得税額の特別控除

○雇用者給与等支給額が増加した場合の所得税額の特別控除

○生産性向上設備等を取得した場合の特別償却または所得税額の特別控除

○特定設備等の特別償却

○耐震基準適合建物等の特別償却

○特定地域における工業用機械等の特別償却

○医療用機器の特別償却

○障害者を雇用する場合の機械等の割増償却

○次世代育成支援対策に係る基準適合認定を受けた場合の次世代育成支援対策資産の割増償却

○サービス付き高齢者向け賃貸住宅の割増償却

○特定都市再生建築物等の割増償却

○倉庫用建物等の割増償却

(準備金)

○金属鉱業等鉱害防止準備金

○特定災害防止準備金

○特定船舶に係る特別修繕準備金

(鉱業所得の課税の特例)

○探鉱準備金

○新鉱床探鉱費の特別控除

(農業所得の課税の特例)

○農業経営基盤強化準備金

○農用地等を取得した場合の課税の特例

○肉用牛の売却による農業所得の課税の特例

(その他の特例)

○青色申告特別控除

○社会保険診療報酬の所得計算の特例

○家内労働者等の事業所得等の所得計算の特例

○有限責任事業組合の事業に係る組合員の事業所得等の所得計算の特例

○特定の基金に対する負担金等の必要経費算入の特例

○中小事業者の少額減価償却資産の取得価額の必要経費算入の特例

○債務処理計画に基づく減価償却資産等の損失の必要経費算入の特例

○転廃業助成金等に係る課税の特例

○土地の譲渡等に係る事業所得等の課税の特例

3 給与所得

○勤労者が受ける財産形成給付金等に係る課税の特例

4 住宅借入金等を有する場合の特別税額控除

○住宅借入金等を有する場合の所得税額の特別控除

○認定長期優良住宅または認定低炭素住宅の新築等を行った場合の住宅借入金等特別控除

○特定の増改築等に係る住宅借入金等を有する場合の所得税額の特別控除の控除額に係る特例

5 その他の特例

○不動産所得に係る損益通算の特例

○特定組合員等の不動産所得に係る損益通算等の特例

○先物取引に係る雑所得等の課税の特例

○先物取引の差金等決済に係る損失の繰越控除

○特定一般用医薬品等購入費を支払った場合の医療費控除の特例

○政治活動に関する寄附をした場合の寄附金控除の特例または所得税額の特別控除

○認定特定非営利活動法人等に寄附をした場合の寄附金控除の特例または所得税額の特別控除

○公益社団法人等に寄附をした場合の所得税額の特別控除

○特定新規中小会社が発行した株式を取得した場合の課税の特例

○既存住宅の耐震改修をした場合の所得税額の特別控除

○既存住宅に係る特定の改修工事をした場合の所得税額の特別控除(平成26年3月31日まで分)

○既存住宅に係る特定の改修工事をした場合の所得税額の特別控除(平成26年4月1日以降分)

○認定住宅の新築等をした場合の所得税額の特別控除

第2章 資産税

第1 所得税法(譲渡所得)関係

○固定資産の交換の場合の譲渡所得の特例

○贈与等の場合の譲渡所得等の特例

○贈与等により取得した資産の取得費等

○国外転出をする場合の譲渡所得等の特例

○贈与等により非居住者に資産が移転した場合の譲渡所得等の特例

○資産の譲渡代金が回収不能となった場合等の所得計算の特例

第2 相続税法関係

○受益者等が存しない信託等の特例

○配偶者に対する相続税額の軽減

○特定障害者に対する贈与税の非課税

○贈与税の配偶者控除

○相続時精算課税の選択

○期限後申告の特則

○修正申告の特則

○更正の請求の特則

第3 租税特別措置法(譲渡所得)関係

1 山林所得

○山林所得の概算経費控除

○山林所得に係る森林計画特別控除

2 譲渡所得等

(長期譲渡所得の課税の特例)

○優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例

○居住用財産を譲渡した場合の長期譲渡所得の課税の特例

(収用等の場合の譲渡所得の特別控除等)

○収用等に伴い代替資産を取得した場合の課税の特例

○交換処分等に伴い資産を取得した場合の課税の特例

○換地処分等に伴い資産を取得した場合の課税の特例

○収用交換等の場合の譲渡所得等の特別控除

(特定事業の用地収用等の場合の譲渡所得の特別控除等)

○特定土地区画整理事業等のために土地等を譲渡した場合の譲渡所得の特別控除

○特定住宅地造成事業等のために土地等を譲渡した場合の譲渡所得の特別控除

○農地保有の合理化等のために農地等を譲渡した場合の譲渡所得の特別控除

(居住用財産の譲渡所得の特別控除)

○居住用財産の譲渡所得の特別控除

(特定の土地等の長期譲渡所得の特別控除)

○特定の土地等の長期譲渡所得の特別控除

(居住用財産の買換えの場合等の長期譲渡所得の課税の特例)

○特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例

○特定の居住用財産を交換した場合の長期譲渡所得の課税の特例

(特定の事業用資産の買換えの場合等の譲渡所得の課税の特例)

○特定の事業用資産の買換えの場合の譲渡所得の課税の特例

○既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換えおよび交換の場合の譲渡所得の課税の特例(特定民間再開発事業のための土地等の譲渡の場合)

○既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換えおよび交換の場合の譲渡所得の課税の特例(中高層耐火共同住宅の建設事業のための土地等の譲渡の場合)

○特定の交換分合により土地等を取得した場合の課税の特例

○大規模な住宅地等造成事業の施行区域内にある土地等の造成のための交換等の場合の譲渡所得の課税の特例

○特定普通財産とその隣接する土地等の交換の場合の譲渡所得の課税の特例

○平成21年および平成22年に土地等の先行取得をした場合の譲渡所得の課税の特例

(有価証券の譲渡による所得の課税の特例等)

○特定管理株式等が価値を失った場合の株式等に係る譲渡所得等の課税の特例

○特定口座内保管上場株式等の譲渡等に係る所得計算等の特例

○確定申告を要しない上場株式等の譲渡による所得

○上場株式等に係る譲渡損失の損益通算および繰越控除

○特定中小会社が発行した株式の取得に要した金額の控除等

○特定中小会社が発行した株式に係る譲渡損失の繰越控除等

○非課税口座内の少額上場株式等に係る譲渡所得等の非課税

○未成年者口座内の少額上場株式等に係る譲渡所得等の非課税

(その他の特例)

○相続財産に係る譲渡所得の課税の特例

○国等に対して財産を寄附した場合の譲渡所得等の非課税

○国等に対して重要文化財等を譲渡した場合の譲渡所得の課税の特例

○債務処理計画に基づき資産を贈与した場合の課税の特例

3 その他の特例

○居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除

○特定居住用財産の譲渡損失の損益通算および繰越控除

第4 租税特別措置法(相続・贈与)関係

(小規模宅地等に関する特例)

○小規模宅地等についての相続税の課税価格の計算の特例

○特定計画山林についての相続税の課税価格の計算の特例

(住宅取得等資金に関する特例)

○直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(新築または取得の場合)

○直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(増改築等の場合)

○特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例(新築または取得の場合)

○特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例(増改築等の場合)

(教育資金に関する特例)

○直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税

(結婚・子育て資金に関する特例)

○直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税

(納税猶予等に関する特例)

○農地等を贈与した場合の贈与税の納税猶予および免除

○贈与税の納税猶予を適用している場合の特定貸付けの特例

○農地等についての相続税の納税猶予および免除等

○相続税の納税猶予を適用している場合の特定貸付けの特例

○特定貸付けを行った農地または採草放牧地についての相続税の課税の特例

○山林についての相続税の納税猶予および免除

○非上場株式等についての贈与税の納税猶予および免除

○非上場株式等についての相続税の納税猶予および免除

○農地等についての贈与税の納税猶予等に係る利子税の特例

(その他の特例)

○在外財産等についての相続税の課税価格の計算の特例

○国等に対して相続財産を贈与した場合等の相続税の非課税等

○計画伐採に係る相続税の延納等の特例

○特別緑地保全地区等内の土地に係る相続税の延納に伴う利子税の特例

○不動産等に係る相続税の延納等の特例

○相続税の延納に伴う利子税の特例

○相続税の物納の特例

加除式購読者のお客様へ

本書は加除式書籍です。

本書をご購入いただくには、今後、法令改正等に応じて弊社がその都度発行する「追録」(有料)をあわせて購入いただく必要があります。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。

加除式・WEB連動型商品をご契約予定のお客様へ

本商品は加除式購読者お客様No.のご登録及び自動決済のお申込みが必要です。

WEBコンテンツ利用料は年間13,200円(税込)となります。

1年目のWEBコンテンツ利用料は無料です。

契約は1年ごとの自動更新となり、契約更新月に1年間分の利用料が自動決済されます。

契約期間中の途中解約はできません。

契約更新日までに解約の意思表示がなければ、契約が1年間自動更新されます。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。