概要

最新の会社税務に対応!

◆税務上の疑問点を幅広く掲載!

企業活動における税務上の疑問点を細かく設定し、豊富に掲載しています。

◆知りたい答えがすぐわかる!

設問はテーマごとに分類整理し、図表を織り交ぜながら簡潔に解説していますので、知りたい事項がスピーディーに理解できます。

◆税務担当者をやさしく導く!

初心者には実務の入門書として、中堅以上の方には確認・指導用の資料として、日常業務の様々な場面でご利用いただけます。

本書は、加除式電子版をご利用いただける書籍です。(無料)

加除式電子版閲覧サービスはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「総務・人事パッケージ 総務・人事 税務オプション」対象書籍です。

「LEGAL CONNECTION」総務・人事パッケージについてはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「企業法務パッケージ 企業法務 税務・会計オプション」対象書籍です。

「LEGAL CONNECTION」企業法務パッケージについてはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「企業法務パッケージ 企業法務デラックス 税務・会計オプション」対象書籍です。

「LEGAL CONNECTION」企業法務パッケージ デラックスについてはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「企業法務(会社法実務)パッケージ 企業法務(会社法実務) 税務・会計オプション」対象書籍です。

「LEGAL CONNECTION」企業法務(会社法実務)パッケージについてはこちら

本書は、オンラインサービス「LEGAL CONNECTION」の「企業法務(文例書式)パッケージ 企業法務(文例書式) 税務・会計オプション」対象書籍です。

「LEGAL CONNECTION」企業法務(文例書式)パッケージについてはこちら

特長

商品情報

- 商品コード

- 0630

- サイズ

- B5判

- 巻数

- 全1巻・ケース付

- ページ数

- 1,026

- 発行年月

- 2015年9月

目次

第1 納税義務者

法人税法上の納税義務者の判定は

中小企業者の範囲

第2 課税所得の範囲

法人税法上の課税所得の範囲とは

第3 事業年度

法人税法上の事業年度とは

合併や解散をした場合の事業年度は

残余財産が確定した場合の事業年度とは

事業年度を変更するには

第4 同族会社

同族会社とは

同族関係者の範囲とは

同族会社の行為計算否認とは

第5 各事業年度の所得の金額

各事業年度の所得の金額とは

第6 中小企業の特例措置

資本金の額により適用が異なる規定とは

資本金と資本金等の金額との違いとは

資本金が5億円以上の法人等の100%子法人等における中小企業向け特例措置の不適用とは

中小企業者等に対する軽減税率

第2章 営業収益に係る税務

第1 商品販売の収益

商品販売の収益の計上時期の原則は

特殊販売の収益の認識基準は

販売代金が確定していない場合の計上時期は

第2 売上割戻し

売上割戻しの計上時期の原則は

売上割戻しの計上時期の特例は

第3 役務の提供に係る収益

役務の提供に係る収益の計上時期の原則は

請負に係る収益の計上時期の原則は

建設工事等による場合の収益の認識基準は

長期大規模工事の場合の収益の認識基準は

機械設備等の販売に伴い据付工事を行った場合の収益の計上の単位は

第4 商品引換券の発行に係る収益

商品引換券の発行に係る収益の計上時期の原則は

商品引換券の発行に係る収益の計上時期の特例は

第3章 営業外収益に係る税務

第1 有価証券の譲渡による収益

有価証券の譲渡による収益の計上時期の原則は

有価証券の譲渡による収益の計上時期の特例は

第2 固定資産売却に係る収益

固定資産売却の計上時期は

工業所有権等の計上時期は

譲渡担保に供した場合の計上は

第3 貸付金利子の収益

貸付金利子の収益の計上時期の原則は

貸付金利子の収益の計上時期の特例は

第4 剰余金の配当の収益

剰余金の配当の収益の計上時期の原則は

剰余金の配当等の収益の計上時期の特例は

第5 受取配当金益金不算入

益金不算入となる配当の範囲は

益金不算入の計算方法は

受取配当等益金不算入制度に係る株式の区分とは

支払利子に含まれるものは

外国子会社配当等益金不算入制度の対象となる配当金の範囲は

第6 みなし配当

みなし配当が生ずるケースとは

株式分配の場合の計算方法は

合併や分割の場合の計算方法は

資本の払戻しの場合の計算方法は

自己株式取得の場合の計算方法は

第7 資産の評価益

資産の評価益の原則的取扱いは

資産の評価益の例外的取扱いは

暗号資産の時価評価損益

第8 債務免除益

再生計画に基づく場合は

未払賞与の債務免除益の場合は

未払賞与に係る源泉の取扱いは【源泉所得税】

第9 返還不要保証金の計上時期

返還不要保証金の計上時期は

第10 損害賠償金の計上時期

損害賠償金の計上時期は

第11 還付金

法人税・住民税が還付された場合の取扱いは

法人事業税が還付された場合の取扱いは

源泉徴収された所得税や利子割が還付された場合の取扱いは【源泉所得税】

欠損金の繰戻還付により還付された法人税の取扱いは

法人税額から控除しきれなかった外国法人税額の取扱いは

還付加算金の取扱いは

第4章 人的役務に係る税務

第1 役員給与

役員の範囲は

同族会社のみなし役員とは

使用人兼務役員の範囲は

役員のうち、使用人兼務役員になれない人は

役員に対する歩合給の取扱いは

役員に対する手当の取扱いは

定期同額給与とは

3か月以内に役員給与を改定した場合は

3か月経過後に役員給与を改定した場合は

年度途中で役員に就任した者の役員給与の取扱いは

年度途中で役員給与を増額する場合の損金算入は

年度途中で役員給与を減額する場合の損金算入は

設立初年度の役員給与の取扱いは

臨時改定事由が生じた場合は

経営悪化により役員給与を減額する場合は

業績悪化事由とは

複数回の役員給与改定が行われた場合には

役員給与を定時株主総会で決議せずその後に減額した場合には

事前確定届出給与とは

被合併法人の役員に対する事前確定届出給与の取扱いは

業績連動給与とは

確定額を限度としているものの算定方法(業績連動)とは

算定方法について適正な手続を経ていることの適正な手続とは

算定方法の内容の開示とは

過大役員給与とは

使用人兼務役員の使用人分給与とは

使用人兼務役員の使用人賞与とは

特殊関係使用人とは

過大使用人給与とは

経済的利益とは

経済的利益の内容と取扱いとは

経済的利益とならないものとは

役員への住宅貸与の取扱いは

役員に対する金銭の貸付けがあった場合は

業績悪化により役員給与の返還があった場合は

出向役員に対する給与負担金は

親会社が支払う出向役員への給与の取扱いは

出向先法人が支出する給与負担金に係る役員給与の取扱いは

役員に対して資産を低額で譲渡した場合の取扱いは

未払役員賞与を支払わないこととした場合の源泉徴収所得税は【源泉所得税】

外貨建て役員給与の取扱いは

特定投資運用業者の役員に対する業績連動給与の損金算入の特例とは

第2 給 与

使用人賞与の損金算入時期とは

従業員に家具等を貸与した場合の経済的利益は

従業員に社宅を貸与した場合の取扱いは

給与の較差補填金の取扱いは

賃上げ促進税制とは

採用内定者に支払う奨学金と損金算入の関係は

過去に遡って給与改定した場合の給与差額の源泉徴収は【源泉所得税】

共働きの場合の扶養控除は【源泉所得税】

出張に伴う旅費交通費の課税関係は【源泉所得税】

単身赴任者の帰省費用の課税関係は【源泉所得税】

発明報奨金の課税関係は

災害等により通常と異なる交通手段を利用した場合に支給する交通費は

過去に遡って残業代を支給した場合の取扱いは

第3 退職給与

役員退職給与の損金算入時期は

役員退職金の打切支給があった場合は

役員給与が無報酬だった場合の退職金の取扱いは

従業員から役員になった場合の取扱いは

役員の分掌変更があった場合の取扱いは

弔慰金の取扱いは

退職給与が不相当に高額な場合の取扱いは

個人事業当時からの従業員に対する退職金は

合併があった場合の役員退職給与の取扱いは

役員退職金を分割支給した場合の取扱いは

役員退職金が譲渡制限付株式の場合の取扱いは

事業譲渡による退職給与債務の取扱いは

短期勤務の役員の退職金に対する課税関係は【源泉所得税】

役員退職金を現物支給した場合の源泉徴収の取扱いは【源泉所得税】

第5章 営業経費に係る税務

第1 交際費

交際費等の範囲とは

交際費等から除かれる費用とは

1人当たりの金額が10000円以下の飲食費用の取扱いは

接待を受けるためのタクシー代の取扱いは

情報提供料の取扱いは

売上割戻しの基準により事業用資産、少額物品を交付する場合は

従業員に対して飲食費等を交付した場合は

業務のために使用していないことが明らかである場合は

ゴルフクラブの年会費等の取扱いは

資産の取得価額に含まれている交際費等の取扱いは

不動産販売業における現地案内等に付随した費用の処理は

仮払経理した場合の取扱いは

損金不算入の計算方法は

福利厚生費との判断区分は

寄附金との判断区分は

プロ野球観戦チケットの取扱いは

交際費等になるタクシーの使用目的は

旅行に招待して会議をした場合は

税込経理の場合の交際費等に係る消費税の取扱いは【消費税】

第2 福利厚生費

福利厚生費と認められる基準は

永年勤続者への金一封は福利厚生費になるか

成績優秀者に対して実施する海外旅行の取扱いは

創立記念式典の費用は福利厚生費となるか

被災従業員に対する災害見舞金は福利厚生費となるか

人間ドックの費用は

福利厚生費の消費税の区分は【消費税】

第3 広告宣伝費

経費と認められる広告宣伝費は

交際費との判断区分は

宣伝協賛金は広告宣伝費になるか

広告宣伝のための賞金品の源泉所得税は【源泉所得税】

広告宣伝費の消費税の区分は【消費税】

第4 寄附金

寄附金の範囲は

特定公益法人に対する寄附金の取扱いは

認定NPO法人に対する寄附金の取扱いは

義援金に関する税務上の取扱いは

義援金をクレジットカードで支払った場合は

地方創生応援税制(企業版ふるさと納税)とは

再生支援等により損失負担をした場合において損金算入が認められる場合とは

合理的な整理計画又は再建計画とは

子会社が経営危機に陥っているとは

債務超過の状態でない債務者に対して債権放棄をした場合は

損失負担額の合理性の判断は

第5 租税公課

損金算入できない租税公課は

損金算入できる租税公課は

控除対象外消費税とは【消費税】

役員等に課された罰金の取扱いは

租税公課の損金算入時期は

第6 保険料

労働保険料の損金算入時期は

社会保険料の損金算入時期は

定期保険料を支払った場合は

養老保険料を支払った場合の取扱いは

定期付養老保険料を支払った場合の取扱いは

保険契約を転換した場合は

定期保険等の保険料に多額の前払がある場合は

払済保険へ変更した場合は

一部の役員のみ保険に加入した場合は

役員又は従業員の所有する建物等の保険料を負担した場合は

法人契約の保険を個人契約に契約者変更した場合は

第6章 固定資産に係る税務

第1 減価償却

減価償却資産の範囲とは

固定資産の範囲とは

使用可能期間が1年未満の減価償却資産取扱いは

取得価額が10万円未満であるかどうかの判定は

減価償却資産の取得価額とは(購入・建設の場合)

減価償却資産の取得価額とは(贈与の場合)

借地権の取得価額とは

ソフトウェアの取得価額とは

取得価額に算入しないことができる費用とは

資本的支出とは

資本的支出がされた場合の取得価額は

残存価額とは

耐用年数とは

中古固定資産を取得した場合の耐用年数は

建物を賃借し自己の用に供するために造作した場合の耐用年数は

償却率とは

償却方法とは

償却方法を選定しなかった場合は

損金の額に算入される償却額は

償却限度額の計算方法は

事業年度の中途において事業の用に供した場合の償却限度額の計算方法は

償却方法を変更する場合は

償却方法を変更した場合の償却限度額は

損金経理した償却額が償却限度額を超えた場合は

損金経理した償却額が償却限度額に満たない場合は

中小企業者等の少額減価償却資産の取得価額の損金算入の特例とは

減価償却資産で取得価額が20万円未満であるものを取得した場合は

減価償却資産を除却した場合は

有姿除却の場合は

購入後値引きがあった場合の処理は

リース資産に係る少額減価償却資産の損金算入とは

ソフトウェアの除却は

税込経理の場合の取得価額の判定方法は

土地と建物を同時に譲渡した場合の譲渡利益の取扱いは

長期保有の土地等の買換特例の対象となる土地の範囲は

建物新築のための旧建物の取壊費用の取扱いは

固定資産の評価損ができる場合は

車両を譲渡した場合のリサイクル費用の取扱いは

建物を賃借する際に不動産業者に仲介手数料を支払った場合の取扱いは

自社利用のための製作ソフトウェアの計画変更に係る費用処理の取扱いは

特許等の出願のために弁理士に依頼した費用の処理は

蛍光灯をLEDランプに取り替えた場合の取扱いは

太陽光発電システムの耐用年数は

道路占用料の取扱いは

一括償却資産を除却した場合は

第2 修繕費

修繕費とは

資本的支出か修繕費かが明らかでない場合は

災害により支出した資本的支出と修繕費の区分は

ソフトウェアによる資本的支出と修繕費の考え方は

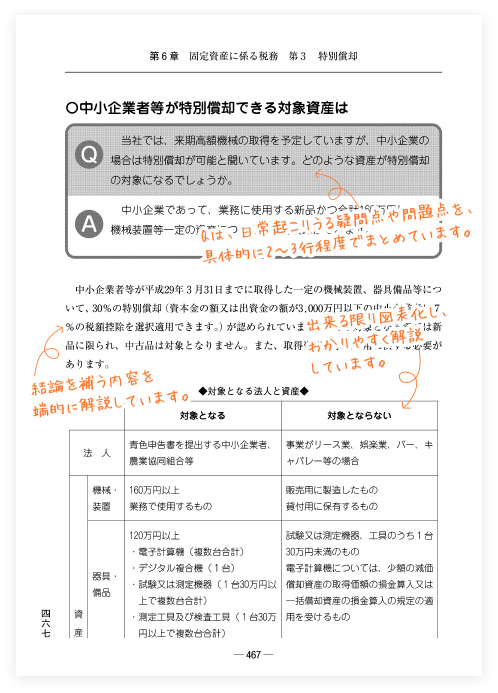

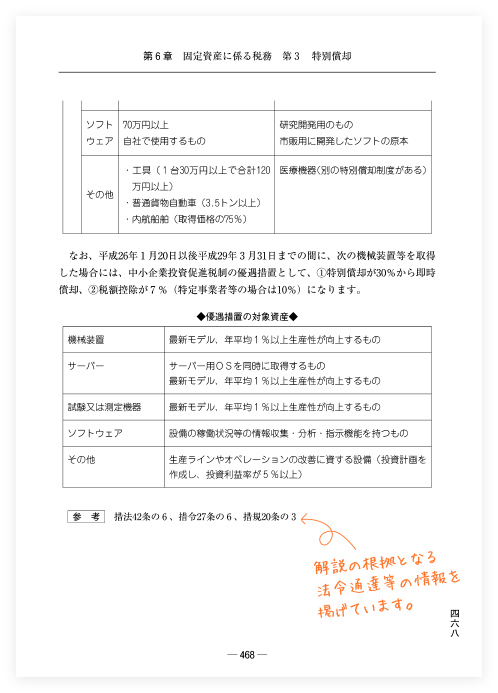

第3 特別償却

特別償却制度とは

2つの特別償却の重複適用はできるか

償却限度額はどのように計算するのか

償却限度額を当期の減価償却が上回った場合の取扱いは

特別償却の償却不足額があった場合の取扱いは

普通償却は償却超過だが特別償却が償却不足の場合の取扱いは

特別償却を剰余金処分方式で計算した場合は

中小企業者等が特別償却できる対象資産は

中小企業経営強化税制とは

特定経営力向上設備等とは(A類型)

特定経営力向上設備等とは(B類型)

特定経営力向上設備等とは(D類型)

特定経営力向上設備等とは(E類型)

売上高100億円超を目指す中小企業に係る措置とは

テレワーク等促進による中小企業経営強化税制の拡充

国際戦略総合特別区域における機械等の特別償却とは

地域中核企業向け設備投資促進税制とは

地域中核企業向け設備投資促進税制による特別償却限度額と税額控除限度額は

5G投資促進税制とは

事業適応設備を取得した場合等の特別償却(DX投資促進税制)とは

特定事業継続力強化設備等の特別償却とは

医療用機器等の特別償却対象資産は

環境負荷低減事業活動用資産等の特別償却対象資産は

再資源化事業等高度化設備とその特別償却制度の概要は

第4 圧縮記帳

圧縮記帳にはどのような処理方法があるか

国庫補助金等で取得した資産の圧縮記帳の範囲とは

保険金等で取得した資産の圧縮記帳の範囲とは

交換で取得した資産の圧縮記帳とは

底地同士を交換する場合の圧縮記帳とは

底地と借地権を交換する場合でも圧縮記帳は可能か

複数の土地同士を交換する場合でも圧縮記帳は可能か

収用等で取得した資産の圧縮記帳とは

収用等の場合の代替資産の範囲は

賃借建物にした造作を買換資産とする場合の圧縮記帳の取扱いは

特定資産の買換えの場合の譲渡経費の範囲は

換地処分により取得した資産の圧縮記帳とは

特定資産の買換えにより取得した資産の圧縮記帳とは

特定資産の交換により取得した資産の圧縮記帳とは

特定資産の買換えによる圧縮記帳が認められる本店の要件は

買換資産の取得価額が譲渡資産の対価の額を超える場合の圧縮記帳の取扱いは

収用等の場合の特別控除とは

譲渡した事業年度に買換資産の取得ができない場合の圧縮記帳の取扱いは

第5 リース取引

税務上のリース取引の種類は

リース資産を譲渡した場合の取扱いとは

ファイナンス・リース取引のリース資産の取得価額は

購入選択権の付いたリース契約の取扱いは

ソフトウェアをリース契約で導入する場合は

資産の貸付けとされるリース取引の場合の消費税率変更の取扱いは【消費税】

第7章 投資に係る税務

第1 デリバティブ

デリバティブの範囲とは

未決済デリバティブに係る利益又は損失の額とは

繰延ヘッジ処理を受ける取引とは

繰延ヘッジ処理を受けた場合の利益又は損失の額とは

時価ヘッジ処理による利益又は損失の額とは

第2 有価証券

有価証券の範囲とは

1単位当たりの帳簿価額の算出方法を変更する場合は

子会社株式簿価減額特例とは

DES(デット・エクイティ・スワップ)を行った場合の取扱いは

同族会社間で株式売買した場合は

市場有価証券以外の株式の時価は

市場有価証券以外の株式の評価損は

同族会社とオーナー間で株式売買をした場合は

自己株式に係る消費税の取扱いは【消費税】

有価証券の取得価額とは

株価が50%相当額を下回る場合における株価回復可能性の判断基準は

評価損を計上した上場株式の時価が翌期に回復した場合は

売買目的有価証券とは

満期保有目的等有価証券とは

有価証券の譲渡があった場合の譲渡損益の認識時期は

有価証券の算定方法を変更する場合は

第8章 その他経費に係る税務

費用の損金算入の原則は

債務確定の判定時期は

ゴルフクラブの入会金と会費の取扱いは

同業者団体の入会金と会費の取扱いは

携帯電話等の加入費の取扱いは

海外渡航費の取扱いは

共同研究費の損金算入時期は

謝礼についての税務上の取扱いは

従業員の慰安旅行費用の取扱いは

経営者セミナーに参加した場合の研修費用の取扱いは

ゴルフ会員権の預託金の一部が返還された場合は

ゴルフ会員権の預託金の一部が切り捨てられた場合は

商品引換券の引換費用の計上の原則は

商品引換券の引換費用の計上の特例は

「プライバシーマーク」使用許諾費用の取扱いは

社葬費用の取扱いは

テナントをフリーレント期間付きで貸した際の賃借料の計上の仕方は

外国人オーナーのテナントを借り受けた場合の源泉所得税は【源泉所得税】

会社が負担するインフルエンザ予防接種費用の取扱いは

第9章 棚卸資産に係る税務

第1 棚卸資産

棚卸資産の範囲とは

棚卸資産の取得価額に算入しなくてもよい費用は

棚卸資産の評価方法は

棚卸資産の評価方法の変更とは

棚卸資産の評価損の計上方法は

免税事業者が課税事業者になる場合の棚卸資産の課税関係は【消費税】

棚卸資産を購入した場合の取得価額は

申告期限の延長を受けている場合の評価方法の変更期限は

棚卸資産を自社で製造した場合の取得価額は

第2 外貨建取引

外貨建資産の期末時換算方法とは

外貨建資産の換算方法を変更するには

第3 前払費用

短期前払費用の取扱いは

第10章 投資等資産に係る税務

第1 繰延資産

繰延資産の範囲は

建物を貸借するための権利金は

公共的支出などの負担金の取扱いは

繰延資産の償却限度額は

ホテルチェーンに加盟するに当たり支出する加盟一時金は

損金経理した償却額が償却限度額を超えた場合は

損金経理した償却額が償却限度額に満たない場合は

税法上の繰延資産について支出の効果の及ぶ期間とは

繰延資産の評価損ができる場合は

特定商工業者法定台帳負担金の内容と税務上の取扱いは

オープンイノベーションに係る措置とは

第2 借地権

税務上の借地権の範囲は

無償返還の届出とはどのような条件で提出できるのか

定期借地権の設定時に一時金を受け取った場合は

共同ビルを建てる場合の借地権課税はどのようになるのか

権利金を支払う慣行のある土地の使用に際して権利金を収受しない場合は

相当の地代に満たない地代を収受している場合は

借地権の設定等の場合の帳簿価額の修正の方法は

借地権の設定に伴い有利な条件により経済的利益を受けた場合は

借地の更新料を支払った場合の取扱いは

借地権の対価等を支払わずに建物等を譲渡した場合は

第11章 金銭債権に係る税務

第1 貸付金

代表取締役に貸付けをした場合の利率は

従業員に対して住宅取得購入資金として貸し付けた場合の利率は

第2 貸倒損失

法律上の貸倒れによるものとは

債務超過とはどのような評価か

事実上の貸倒れによるものとは

事実上の貸倒れによる場合の損金経理は

債務者の現況等についての証拠書類は

時効が成立した場合の取扱いは

形式上の貸倒れとは

貸付金は貸倒損失の対象か

当期に備忘価額1円を付するのを失念してしまった場合、申告調整で損金算入できるか

「取引停止」とは

貸倒れの事実を翌事業年度以後に把握した場合の更正の請求は

内容証明により債権放棄通知書を送付したが返送された場合は

貸倒債権を回収した場合の消費税の計算方法は【消費税】

第3 借入金

代表取締役から借入れをした場合の利率は

第12章 引当金に係る税務

第1 引当金

法人税法の規定により損金算入が認められている引当金は

第2 貸倒引当金

貸倒引当金の適用法人の範囲は

中小企業者等の貸倒引当金の特例とは

個別評価金銭債権とは

個別評価貸倒引当金の繰入限度額の計算は

一括評価金銭債権とは

一括評価貸倒引当金の繰入限度額の計算は(中小法人)

一括評価貸倒引当金の繰入限度額の計算は(中小法人以外)

貸倒実績率の計算方法は

ゴルフ場について会社更生法の申立てがあった場合のゴルフ会員権に対する貸倒引当金の計上は

実質的に債権とみられない額とは

第3 返品調整引当金

返品調整引当金を設定できる法人は

返品調整引当金の繰入限度額の計算は

第4 退職給与引当金

退職給与引当金に関する経過措置とは

第13章 海外取引に係る税務

第1 非居住者

納税義務者の区分とそれぞれの課税所得の範囲は【源泉所得税】

恒久的施設とは【源泉所得税】

非居住者が国内にある土地を2億円で譲渡した場合は【源泉所得税】

土地等の譲渡で源泉徴収を要しない場合とは【源泉所得税】

非居住者が国内において人的役務の提供の対価を受けた場合の源泉税の取扱いは【源泉所得税】

源泉徴収を要しない役務の提供とは【源泉所得税】

非居住者が国内にある不動産の貸付けを行った場合の源泉税の取扱いは【源泉所得税】

不動産の賃料のうち源泉徴収を要しないものとは【源泉所得税】

非居住者が内国法人から受けた配当の取扱いは【源泉所得税】

非居住者が国内において業務を行う者から機械装置の使用料を受け取った場合は【源泉所得税】

課税の対象にならない使用料等は【源泉所得税】

国内において業務を行う者に対する貸付金利子を受け取った場合は【源泉所得税】

課税の対象とはならない貸付金利子とは【源泉所得税】

非居住者が国内において勤務する場合は【源泉所得税】

居住者(使用人)が国外において使用人として勤務する場合は【源泉所得税】

居住者(使用人)が国外において役員として勤務する場合は【源泉所得税】

居住者(役員)が国外において役員として勤務する場合は【源泉所得税】

非居住者に対する退職手当の取扱いは【源泉所得税】

非居住者に対する公的年金の取扱いは【源泉所得税】

国内源泉所得の種類別の税率は【源泉所得税】

外貨で表示されている支払額の場合は【源泉所得税】

源泉徴収税額の納付の方法は【源泉所得税】

割引債の償還差益に対する源泉徴収は【源泉所得税】

懸賞金付預貯金等の懸賞金等に対する源泉徴収は【源泉所得税】

特定口座内保管上場株式等の譲渡による源泉徴収は【源泉所得税】

源泉徴収免除制度を受けるためには【源泉所得税】

非居住者の居住地国との間で租税条約が締結されている場合には【源泉所得税】

租税条約に関する届出の手続は【源泉所得税】

人的役務の提供に係る旅費、滞在費の取扱いは【源泉所得税】

海外子会社に出向した役員に支給する留守宅手当の取扱いは【源泉所得税】

海外転勤者が納税管理人の選定をする場合は【源泉所得税】

非居住者の不動産所得等の納税手続は【源泉所得税】

海外法人に対する金銭の貸付けに関する源泉徴収税率と租税条約の適用は【源泉所得税】

海外へ出向する従業員への出国後に支給される国内勤務給与と税金の取扱いは【源泉所得税】

ストックオプションに係る国内源泉所得の範囲は【源泉所得税】

日米租税条約における短期滞在者免税の判定は【源泉所得税】

第2 移転価格

移転価格税制の概要は

移転価格税制の適用対象者は

国外関連者とは

実質的支配関係とは

国外関連取引とは

移転価格の算定方法は

寄附金課税される場合は

第3 独立企業間価格

適切な算定方法の選定に当たって留意する事項は

独立価格比準法とは

再販売価格基準法とは

原価基準法とは

取引単位営業利益法とは

寄与度利益分割法とは

残余利益分割法とは

毎年の算定方法(レンジ)の見直しの必要性は

無形資産とは

移転価格調査とは

相互協議の概要は

事前確認制度の概要は

根拠資料として必要とされるドキュメンテーションの作成とは

移転価格ポリシーの策定方法は

海外子会社と複数の取引をしている場合の単位の検討方法は

基本三法の場合の差異調整とは

海外子会社の為替変動リスクとその影響は

ロイヤリティ料率の毎年の変更の必要は

外部データベースの種類は

海外子会社に対して金銭の貸付けを実施した場合の取扱いは

対価と独立企業間価格との差額の税務上の取扱いは

第4 タックスヘイブン対策税制

タックスヘイブン対策税制の概要は

外国関係会社とは

適用対象となる内国法人は

租税負担割合とは

特定外国関係会社とは

経済活動基準の概要は(税率20%未満の場合)

事業基準の概要は

統括会社とは

被統括会社とは

統括業務とはどのような業務を指すか

実体基準とは

管理支配基準とは

非関連者基準とは

卸売業を主たる事業とする統括会社の特例とは

非関連者の範囲とは

所在地国基準とは

主たる事業の判定は

課税対象金額の計算方法は

移転価格税制における国外関連者が外国関係会社に該当する場合は

タックスヘイブン対策税制と外国税額控除の関係について

受動的所得とは

グローバル・ミニマム課税の概要は

グローバル・ミニマム課税における申告書の提出期限は

第14章 信託に係る税務

第1 受益者課税信託

信託設定時の税務上の取扱いは(委託者が法人の場合)

信託設定時の税務上の取扱いは(委託者及び受益者が法人の場合)

信託期間中の税務上の取扱いは(委託者が法人の場合)

信託期間中の税務上の取扱いは(委託者及び受益者が法人の場合)

信託終了時の税務上の取扱いは(委託者が法人の場合)

信託終了時の税務上の取扱いは(委託者及び受益者が法人の場合)

第2 法人課税信託

信託設定時の税務上の取扱いは

信託期間中の税務上の取扱いは

信託終了時の税務上の取扱いは

第15章 グループ法人税制

第1 グループ法人税制

グループ法人課税の概要は

完全支配関係とは

完全支配関係を有しないこととなった場合には

第2 譲渡損益調整資産

譲渡損益調整資産とは

譲渡損益調整資産を譲渡した場合の調整計算は

第16章 グループ通算制度

グループ通算制度の概要は

通算親法人になることができる法人とは

通算子法人になることができる法人とは

承認の申請書の提出期限は

通算法人の事業年度

各通算法人の確定申告は必要か

通算制度の適用の取りやめは可能か

グループ通算制度における時価評価資産

グループ通算制度適用開始前の欠損金の取扱い

中小通算法人に該当する場合の軽減税率とは

第17章 組織再編に係る税務

第1 合 併

完全支配関係・支配関係とは

適格合併とは

合併法人の税務上の取扱いは(適格合併)

被合併法人の税務上の取扱いは(適格合併)

合併法人の税務上の取扱いは(非適格合併)

被合併法人の税務上の取扱いは(非適格合併)

みなし共同事業要件とは

合併法人及び被合併法人の繰越欠損金の取扱いは

合併に伴うデューデリジェンス費用の取扱いは

合併法人の株主の取扱いは

被合併法人の株主の取扱いは

第2 分 割

適格分割とは

分割法人の税務上の取扱いは(適格分割)

分割承継法人の税務上の取扱いは(適格分割)

分割法人の税務上の取扱いは(非適格分割)

分割承継法人の税務上の取扱いは(非適格分割)

分割法人及び分割承継法人の繰越欠損金の取扱いは

分割法人の株主の取扱いは

分割承継法人の株主の取扱いは

分割に係る消費税の取扱いは【消費税】

パーシャルスピンオフ税制とは

第3 事業譲渡

事業譲渡法人の税務上の取扱いは

事業譲受法人の税務上の取扱いは

資産調整勘定とは

負債調整勘定とは

事業譲渡に係る法人の株主の取扱いは

事業譲渡に係る消費税の取扱いは【消費税】

第4 株式交換・株式移転・株式交付

適格株式交換等とは

適格株式移転とは

株式交換等・移転の完全子法人の取扱いは(適格株式交換等・移転)

株式交換等・移転の完全親法人の取扱いは(適格株式交換等・移転)

株式交換・移転の完全子法人の取扱いは(非適格株式交換・移転)

株式交換・移転の完全親法人の取扱いは(非適格株式交換・移転)

株式交換・移転に係る株主の取扱いは

株式等を対価とする株式の譲渡に係る所得の計算とは

第18章 再生に係る税務

第1 会社更生

会社更生とは

資産の評価換えとは

会社更生による債務免除があった場合の欠損金の取扱いは

第2 民事再生等

民事再生等とは

評価換えの対象となる資産とは

評価損益の額とは

民事再生等による債務免除があった場合の欠損金の取扱いは

第19章 解散・清算に係る税務

第1 解散・清算手続

解散から清算結了までの税務手続は

解散した場合の事業年度は

清算中の会社の残余財産が確定した場合の事業年度とは

清算中の会社が継続した場合の事業年度とは

第2 所得計算

清算事業年度の所得計算方法は

第3 欠損金

欠損金の繰戻還付とは

期限切れ欠損金の取扱いは

繰越欠損金の引継ぎとは

第4 その他

完全支配関係のある子会社が清算した場合の子会社評価損の税務上の取扱いは

解散により現物分配を実施する場合は

譲渡損益調整資産があった場合の取扱いは

残余財産の分配とみなし配当とは

解散・清算した場合の法人株主の取扱いは

清算事業年度の消費税の取扱いは【消費税】

清算事業年度中の地方税の取扱いは

外形標準課税対象法人の場合は

産業競争力強化法における事業再編計画に係る税制優遇措置とは

第20章 災害等に係る税務(繰越欠損金)

災害が生じた場合の欠損金額の取扱いは

特定株主等によって支配された欠損等法人とは

第21章 税額の計算

第1 税 率

法人税率は

納税額の計算方法は

防衛特別法人税とは

仮装経理の場合の法人税額の控除とは

第2 税額控除

所得税額控除の計算方法は【源泉所得税】

所得税額控除の簡便的な計算方法は【源泉所得税】

外国税額控除の計算方法は

外国税額控除における国外所得の範囲とは

外国税額控除を受けるための書類は

分配時調整外国税相当額の控除制度とは

みなし外国税額控除とは

第3 特別控除

試験研究費の総額に係る税額控除とは

試験研究費の特別控除の対象となる試験研究とは

試験研究費の範囲とは

試験研究を行った場合の法人税額の特別控除とは

特別試験研究費の額がある場合の税額控除とは

試験研究費の人件費の範囲とは

中小企業技術基盤強化税制とは

イノベーションボックス税制とは

戦略分野国内生産促進税制の概要は

第4 留保金課税

留保金課税とはどのような制度か

留保金課税の税額計算方法は

第5 その他

仕入税額控除の対象となるのは

適格請求書等保存方式とは

適格請求書等保存方式における税額計算の方法は

クレジットカードによる仕入れの場合に保存すべき書類は

取引が複数年にわたる場合の適格請求書の交付は

金融機関の手数料に係る適格請求書の保存方法は

第22章 申告納付

第1 申告関係

法人税法上の確定申告書の提出期限は

申告期限の延長の理由とは

中間申告書の提出要件は

中間申告書の提出期限は

青色申告制度とは

青色申告制度の特典は

青色申告法人が備えておくべき帳簿書類は

青色申告の承認を受ける場合の申請書の提出期限は

租特透明化法の制定に伴う適用額明細書とは

確定申告書の送付方法は

大法人の電子申告の義務化

優良な電子帳簿による過少申告加算税の軽減

国税関係帳簿書類のCOMによる保存とは

スキャナ保存制度とは

電子取引の取引情報に係る電磁的記録の保存制度とは

ダイレクト納付とは

第2 還付等

欠損金の繰戻還付を受けるには

更正の請求ができる場合とは

法人税の更正処分に不服がある場合は

第23章 税務調査

国税庁の組織とは

事前通知事項とは

事前通知事項が不要な場合とは

書面添付制度を適用している場合の事前通知とは

反面調査とは

調査終了の場合の手続は

更正の請求期間とは

附帯税とは

税務調査の対象となる会社は

税務調査に備えた日常の留意事項は

調査日において事前準備するものは

税務調査の流れは

税務調査において気を付けるポイントとは

税務代理を依頼している税理士がいない場合は

加除式購読者のお客様へ

本書は加除式書籍です。

本書をご購入いただくには、今後、法令改正等に応じて弊社がその都度発行する「追録」(有料)をあわせて購入いただく必要があります。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。

加除式・WEB連動型商品をご契約予定のお客様へ

本商品は加除式購読者お客様No.のご登録及び自動決済のお申込みが必要です。

WEBコンテンツ利用料は年間13,200円(税込)となります。

1年目のWEBコンテンツ利用料は無料です。

契約は1年ごとの自動更新となり、契約更新月に1年間分の利用料が自動決済されます。

契約期間中の途中解約はできません。

契約更新日までに解約の意思表示がなければ、契約が1年間自動更新されます。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。