- 消費税

- 単行本

実務でみかける 消費税の誤りやすい処理

共著/西山卓(税理士)、藤本敦士(税理士)、谷本晃(税理士)

概要

勘違いしやすい論点を簡潔・明快に解説!

◆消費税に関する実務で特に誤りやすい処理や誤解しやすい論点を豊富に取り上げています。

◆ケースにおける正しい処理を示した上で、適切な結論に至る要点を簡潔明瞭に解説しています。

◆消費税実務に精通した経験豊富な税理士が執筆した、信頼できる確かな内容です。

サンプルページ

商品情報

- 商品コード

- 81260501

- ISBN

- 978-4-7882-9359-5

- ページ数

- 198

- 発行年月

- 2024年5月

目次

第1章 総 論

第1 納税義務者

〔1〕 基準期間が免税事業者であった場合の課税売上高は税込金額?

〔2〕 2年以上課税売上がない者が事業を再開した場合、設備投資に係る消費税の還付を受けられない?

〔3〕 設立事業年度中に増資があった場合の納税義務の判定は?

〔4〕 課税売上高が5億円を超える法人を支配する持株会社が別会社を設立した場合には特定新規設立法人として納税義務を有する?

〔5〕 課税売上高が5億円を超える法人を支配する株主の親族が新会社を設立した場合には特定新規設立法人として納税義務を有する?

〔6〕 課税事業者である個人事業者から生前に事業承継を受けた場合、承継者は課税事業者となる?

〔7〕 相続財産が未分割の場合の納税義務の判定は?

〔8〕 相続人以外が事業を承継した場合の納税義務の判定は?

〔9〕 特定期間の課税売上高が1,000万円を超える場合には必ず課税事業者となる?

〔10〕 事業年度の中途から課税事業者を選択しても設備投資に係る消費税の還付は受けられない?

〔11〕 相続があった場合に課税事業者選択届出書の効力は承継される?

〔12〕 相次相続があった場合の納税義務の判定は第一次相続の被相続人の基準期間における課税売上高を考慮する?

第2 課税範囲

〔13〕 株式交換により新株の交付を受けた場合には消費税法上はどのような取扱いをすればよい?

〔14〕 共有地の分割を行った場合、課税の対象となる?

〔15〕 現物給付として事業用資産を支給する場合は課税の対象となる?

〔16〕 法人成りの直前に有していた事業用資産を法人に譲渡せずに賃貸した場合には課税の対象となる?

〔17〕 保証債務を履行するために行う資産の譲渡は課税の対象となる?

〔18〕 自己株式の取得及び処分は課税の対象となる?

〔19〕 営業の譲渡をした場合の対価の額は全て課税の対象となる?

〔20〕 サラリーマンが副業として行う資産の譲渡は課税の対象となる?

〔21〕 収益補償や移転費用の補償として収受する立退料は課税の対象となる?

第3 非課税範囲

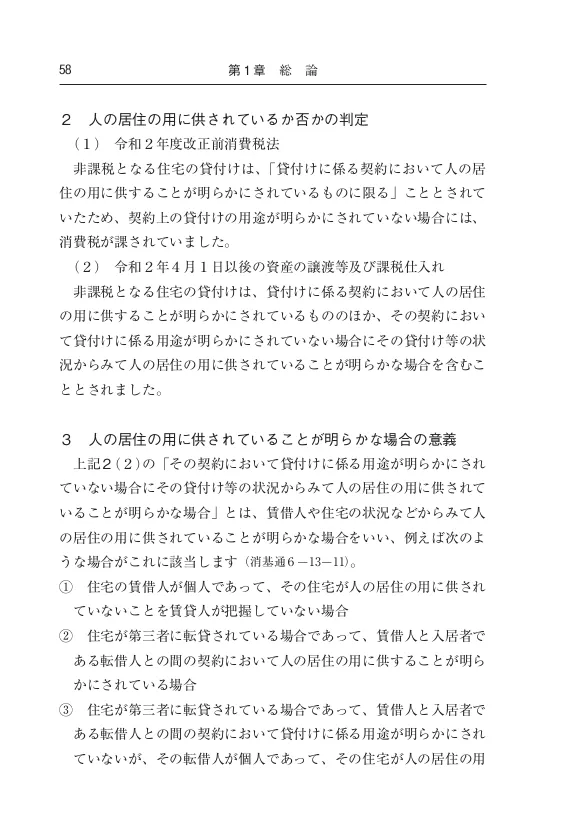

〔22〕 住宅の貸付けであることが契約で明示されていない場合は住宅以外の貸付けとして課税取引となる?

〔23〕 土地の貸付期間は実際の貸付期間によって判定する?

〔24〕 賃貸不動産収入を敷地部分と建物部分とに対価を区分して収受した場合、敷地部分は土地の貸付けとして非課税となる?

〔25〕 集合住宅の各戸に割り当てられた駐車場は、住宅の貸付けとして非課税となる?

〔26〕 住宅の貸付けと譲渡の課非判定の違いは?

〔27〕 借地権の消滅の対価と譲渡対価の取扱いの違いは?

〔28〕 印刷業者が郵便ハガキへの印刷費と併せて収受するハガキ売却代金は課税の対象となる?

第2章 課税標準及び税率

〔29〕 個人が法人に低額譲渡をして時価課税とみなされた場合の消費税の課税標準は?

〔30〕 法人成りの直前に有していた事業用資産を法人に譲渡等しなかった場合には、課税の対象としなくてよい?

〔31〕 役員等への値引販売が給与課税される場合には消費税法上も低額譲渡として扱われる?

〔32〕 役員に無償で役務の提供を行った場合に消費税法上は時価相当額を課税標準額に計上する必要がある?

第3章 税額控除等

第1 仕入れに係る消費税額の控除

1 課税売上割合

〔33〕 課税売上高がゼロの場合の仕入税額控除の計算は全額控除方式による?

〔34〕 課税売上高がない課税期間で個別対応方式を採った場合でも仕入税額控除を受けられない?

〔35〕 有価証券の譲渡でも課税売上割合に準ずる割合の適用ができる?

〔36〕 債権譲渡を行うと譲渡対価の額に応じて課税売上割合が下がる?

〔37〕 暗号資産の譲渡対価の額は課税売上割合の計算に影響がある?

2 その他

〔38〕 無償で貸し付ける社宅の購入費用は居住用賃貸建物として仕入税額控除の制限を受ける?

〔39〕 居住用賃貸建物に係る附属設備と、その後の資本的支出は仕入税額控除ができる?

〔40〕 住宅の貸付けの用に供される可能性がある建物であれば仕入税額控除はできない?

〔41〕 未成工事支出金や建設仮勘定の仕入税額控除のタイミングは?

〔42〕 土地勘定で経理処理された場合でも仕入税額控除の対象となる?

〔43〕 従業員に支給する在宅勤務手当は課税仕入れに該当する?

第2 仕入れに係る消費税額の調整

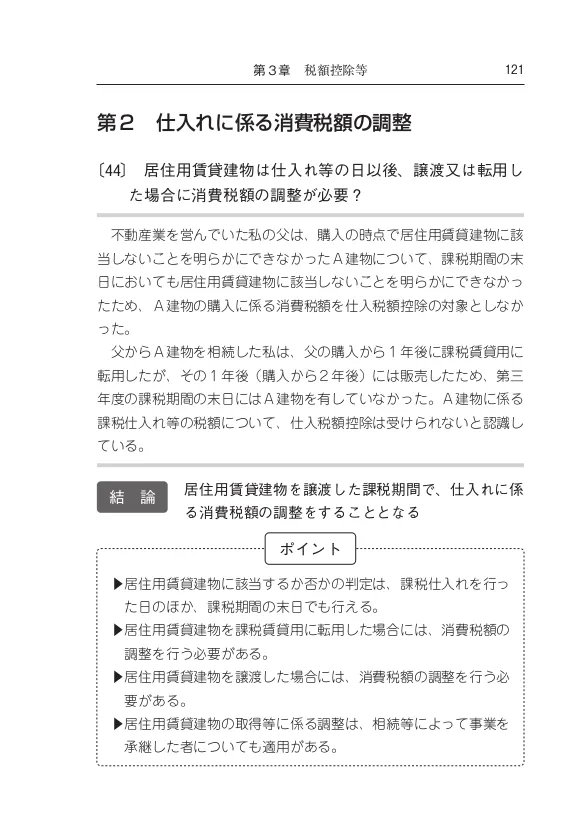

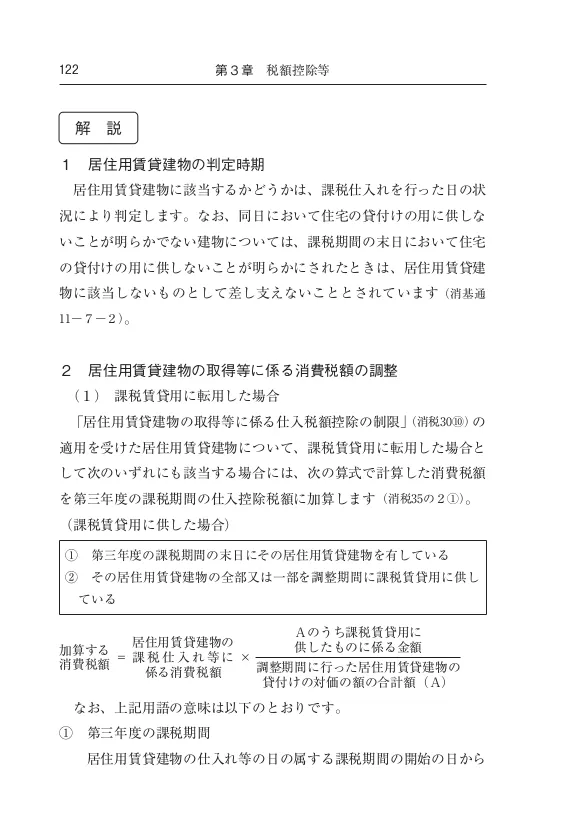

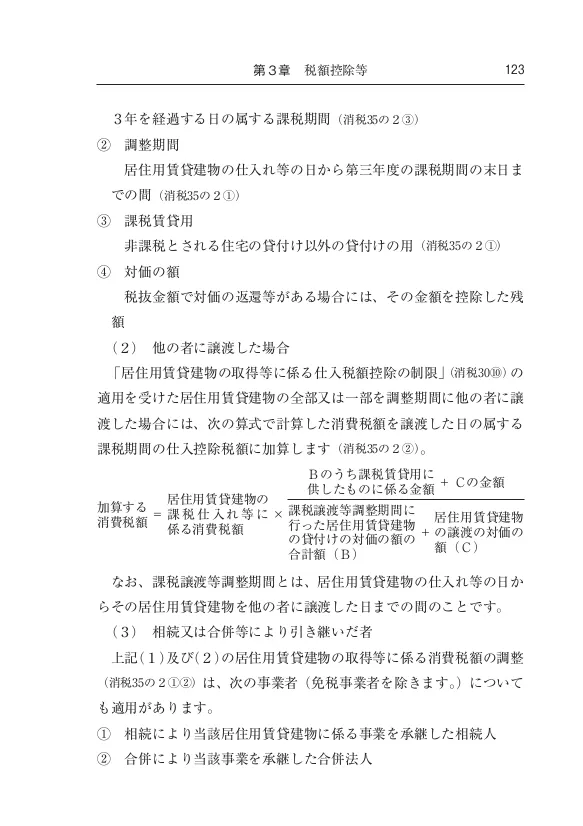

〔44〕 居住用賃貸建物は仕入れ等の日以後、譲渡又は転用した場合に消費税額の調整が必要?

第4章 簡易課税

〔45〕 簡易課税制度を選択した後に高額特定資産を取得した場合、翌課税期間から簡易課税制度を適用できる?

〔46〕 原則課税制度の下で高額特定資産の仕入れを行った場合、翌期は簡易課税制度の適用が必ず制限される?

〔47〕 簡易課税制度で売上の事業区分をしていない場合の計算方法は?

〔48〕 簡易課税制度で建設業や製造業は必ず第3種事業となる?

〔49〕 事業廃止届出書を提出した場合の簡易課税制度選択届出書の効力は継続する?

第5章 インボイス制度等

〔50〕 免税事業者から課税事業者となる場合、免税事業者であった期間中に仕入れた棚卸資産に係る消費税は調整計算できない?

〔51〕 適格請求書発行事業者でない者から行った課税仕入れについて、控除できない消費税等相当額は控除対象外消費税額等に該当する?

〔52〕 免税事業者が適格請求書発行事業者となるには登録申請書のみを提出すればよい?

〔53〕 課税期間の途中からは適格請求書発行事業者の登録はできない?

〔54〕 受託販売をする場合、受託者は適格請求書の交付をすることができない?

〔55〕 家賃について請求書がない場合は、仕入税額控除を適用できない?

〔56〕 受け取った適格請求書が間違っていた場合、受取り側が一方的に加筆修正しても、仕入税額控除を適用できる?

〔57〕 消費税の還付税額は必ず雑収入に計上しなければならない?

〔58〕 適格請求書発行事業者に相続が発生した場合、相続人は適格請求書発行事業者となる?

〔59〕 2割特例適用後の簡易課税制度選択届出書の提出期限は?

〔60〕 適格請求書発行事業者の登録取消届出書はいつまでに提出が必要?

〔61〕 令和6年に適格請求書発行事業者となった後、登録を取り消した場合、免税事業者に戻れる時期は?

〔62〕 令和6年に適格請求書発行事業者となった後、調整対象固定資産を取得した場合、免税事業者に戻れる時期は?

〔63〕 適格請求書発行事業者の登録により免税事業者でなくなった者は、必ず2割特例が適用できる?

第1 納税義務者

〔1〕 基準期間が免税事業者であった場合の課税売上高は税込金額?

〔2〕 2年以上課税売上がない者が事業を再開した場合、設備投資に係る消費税の還付を受けられない?

〔3〕 設立事業年度中に増資があった場合の納税義務の判定は?

〔4〕 課税売上高が5億円を超える法人を支配する持株会社が別会社を設立した場合には特定新規設立法人として納税義務を有する?

〔5〕 課税売上高が5億円を超える法人を支配する株主の親族が新会社を設立した場合には特定新規設立法人として納税義務を有する?

〔6〕 課税事業者である個人事業者から生前に事業承継を受けた場合、承継者は課税事業者となる?

〔7〕 相続財産が未分割の場合の納税義務の判定は?

〔8〕 相続人以外が事業を承継した場合の納税義務の判定は?

〔9〕 特定期間の課税売上高が1,000万円を超える場合には必ず課税事業者となる?

〔10〕 事業年度の中途から課税事業者を選択しても設備投資に係る消費税の還付は受けられない?

〔11〕 相続があった場合に課税事業者選択届出書の効力は承継される?

〔12〕 相次相続があった場合の納税義務の判定は第一次相続の被相続人の基準期間における課税売上高を考慮する?

第2 課税範囲

〔13〕 株式交換により新株の交付を受けた場合には消費税法上はどのような取扱いをすればよい?

〔14〕 共有地の分割を行った場合、課税の対象となる?

〔15〕 現物給付として事業用資産を支給する場合は課税の対象となる?

〔16〕 法人成りの直前に有していた事業用資産を法人に譲渡せずに賃貸した場合には課税の対象となる?

〔17〕 保証債務を履行するために行う資産の譲渡は課税の対象となる?

〔18〕 自己株式の取得及び処分は課税の対象となる?

〔19〕 営業の譲渡をした場合の対価の額は全て課税の対象となる?

〔20〕 サラリーマンが副業として行う資産の譲渡は課税の対象となる?

〔21〕 収益補償や移転費用の補償として収受する立退料は課税の対象となる?

第3 非課税範囲

〔22〕 住宅の貸付けであることが契約で明示されていない場合は住宅以外の貸付けとして課税取引となる?

〔23〕 土地の貸付期間は実際の貸付期間によって判定する?

〔24〕 賃貸不動産収入を敷地部分と建物部分とに対価を区分して収受した場合、敷地部分は土地の貸付けとして非課税となる?

〔25〕 集合住宅の各戸に割り当てられた駐車場は、住宅の貸付けとして非課税となる?

〔26〕 住宅の貸付けと譲渡の課非判定の違いは?

〔27〕 借地権の消滅の対価と譲渡対価の取扱いの違いは?

〔28〕 印刷業者が郵便ハガキへの印刷費と併せて収受するハガキ売却代金は課税の対象となる?

第2章 課税標準及び税率

〔29〕 個人が法人に低額譲渡をして時価課税とみなされた場合の消費税の課税標準は?

〔30〕 法人成りの直前に有していた事業用資産を法人に譲渡等しなかった場合には、課税の対象としなくてよい?

〔31〕 役員等への値引販売が給与課税される場合には消費税法上も低額譲渡として扱われる?

〔32〕 役員に無償で役務の提供を行った場合に消費税法上は時価相当額を課税標準額に計上する必要がある?

第3章 税額控除等

第1 仕入れに係る消費税額の控除

1 課税売上割合

〔33〕 課税売上高がゼロの場合の仕入税額控除の計算は全額控除方式による?

〔34〕 課税売上高がない課税期間で個別対応方式を採った場合でも仕入税額控除を受けられない?

〔35〕 有価証券の譲渡でも課税売上割合に準ずる割合の適用ができる?

〔36〕 債権譲渡を行うと譲渡対価の額に応じて課税売上割合が下がる?

〔37〕 暗号資産の譲渡対価の額は課税売上割合の計算に影響がある?

2 その他

〔38〕 無償で貸し付ける社宅の購入費用は居住用賃貸建物として仕入税額控除の制限を受ける?

〔39〕 居住用賃貸建物に係る附属設備と、その後の資本的支出は仕入税額控除ができる?

〔40〕 住宅の貸付けの用に供される可能性がある建物であれば仕入税額控除はできない?

〔41〕 未成工事支出金や建設仮勘定の仕入税額控除のタイミングは?

〔42〕 土地勘定で経理処理された場合でも仕入税額控除の対象となる?

〔43〕 従業員に支給する在宅勤務手当は課税仕入れに該当する?

第2 仕入れに係る消費税額の調整

〔44〕 居住用賃貸建物は仕入れ等の日以後、譲渡又は転用した場合に消費税額の調整が必要?

第4章 簡易課税

〔45〕 簡易課税制度を選択した後に高額特定資産を取得した場合、翌課税期間から簡易課税制度を適用できる?

〔46〕 原則課税制度の下で高額特定資産の仕入れを行った場合、翌期は簡易課税制度の適用が必ず制限される?

〔47〕 簡易課税制度で売上の事業区分をしていない場合の計算方法は?

〔48〕 簡易課税制度で建設業や製造業は必ず第3種事業となる?

〔49〕 事業廃止届出書を提出した場合の簡易課税制度選択届出書の効力は継続する?

第5章 インボイス制度等

〔50〕 免税事業者から課税事業者となる場合、免税事業者であった期間中に仕入れた棚卸資産に係る消費税は調整計算できない?

〔51〕 適格請求書発行事業者でない者から行った課税仕入れについて、控除できない消費税等相当額は控除対象外消費税額等に該当する?

〔52〕 免税事業者が適格請求書発行事業者となるには登録申請書のみを提出すればよい?

〔53〕 課税期間の途中からは適格請求書発行事業者の登録はできない?

〔54〕 受託販売をする場合、受託者は適格請求書の交付をすることができない?

〔55〕 家賃について請求書がない場合は、仕入税額控除を適用できない?

〔56〕 受け取った適格請求書が間違っていた場合、受取り側が一方的に加筆修正しても、仕入税額控除を適用できる?

〔57〕 消費税の還付税額は必ず雑収入に計上しなければならない?

〔58〕 適格請求書発行事業者に相続が発生した場合、相続人は適格請求書発行事業者となる?

〔59〕 2割特例適用後の簡易課税制度選択届出書の提出期限は?

〔60〕 適格請求書発行事業者の登録取消届出書はいつまでに提出が必要?

〔61〕 令和6年に適格請求書発行事業者となった後、登録を取り消した場合、免税事業者に戻れる時期は?

〔62〕 令和6年に適格請求書発行事業者となった後、調整対象固定資産を取得した場合、免税事業者に戻れる時期は?

〔63〕 適格請求書発行事業者の登録により免税事業者でなくなった者は、必ず2割特例が適用できる?

著者

加除式購読者のお客様へ

本書は加除式書籍です。

本書をご購入いただくには、今後、法令改正等に応じて弊社がその都度発行する「追録」(有料)をあわせて購入いただく必要があります。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。

加除式・WEB連動型商品をご契約予定のお客様へ

本商品は加除式購読者お客様No.のご登録及び自動決済のお申込みが必要です。

WEBコンテンツ利用料は年間13,200円(税込)となります。

1年目のWEBコンテンツ利用料は無料です。

契約は1年ごとの自動更新となり、契約更新月に1年間分の利用料が自動決済されます。

契約期間中の途中解約はできません。

契約更新日までに解約の意思表示がなければ、契約が1年間自動更新されます。

ご不明な点はフリーダイヤル0120-089-339にお問い合わせください。