相続・遺言2021年07月08日 「持戻しの価額」の民法上と税法上の違い

「持戻しの価額」について、民法上と税法上の違いはあるのでしょうか。

「持戻しの価額」とは、民法と税法とでは、違います。持戻しの価額について、民法においては「相続開始時の価額」ですが、税法においては「贈与時の価額」となりますので、評価する時点が異なることに注意が必要です。

1 特別受益の持戻し

遺産分割を行う際に、相続人の中に被相続人から遺贈又は生前贈与を受けた者がいる場合に、これらの事を考慮せずに分割を行うと相続人間で不公平が生じてしまいます。そこで、改正民法903条において、その遺贈又は生前贈与により取得した資産については特別受益として遺産に持ち戻して遺産分割をすることとし、相続人間における公平性を保てるよう規定しています。この特別受益は遺贈と生前贈与が対象ですが、遺贈された財産は、相続開始の時点においてはまだ遺産の中に入っていますので、遺産に加算するという意味では生前贈与が対象となります。

2 民法上の持戻しの価額

特別受益とされた生前贈与は相続財産に持ち戻されることになりますが、では具体的に特別受益として持ち戻す場合、いつの時点での価額を持ち戻して遺産に加算すればよいのでしょうか。

民法においては、持戻しをする価額は「相続開始の時」の価額とされています(民904)。そして、生前贈与をした後にその対象となる財産が滅失し残っていない場合には、贈与時から現状のままであるとみなして相続時の価額で評価します。また、生前贈与が金銭であった場合には、「その贈与の時の金額を相続開始の時の貨幣価値に換算した価額をもって評価すべきものと解するのが、相当である。」(最判昭51・3・18民集30・2・111)との判断になります。

3 税法上の持戻しの価額

一方、税法においては、持戻しをする価額は「贈与時の価額」とされています(相法19)。そしてこの持戻しの対象となるのは、特別受益の全てではなく、相続開始前3年以内の贈与財産(相法19)及び相続時精算課税(相法21の9)の適用を受けた贈与財産であり、「贈与時の価額」とは、贈与の時の時価(相法22)を指します。民法は相続人間における遺産分割の公平性を目的としていますので、全ての特別受益を対象にしますが、税法においては、生前贈与について、相続開始前3年以内に限定し、時価を算定する際には、財産評価基本通達に基づき評価された金額とし、画一的な評価方法を原則とするなど、納税者間での課税の公平に着目した制度設計になっており、法の理念が相違していることがわかります。

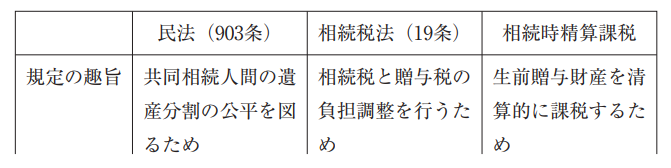

その相違点をまとめてみましょう。

【生前贈与に対する民法と税法の相違点】

記事の元となった書籍

人気記事

人気商品

関連商品

執筆者

-

-

団体向け研修会開催を

ご検討の方へ弁護士会、税理士会、法人会ほか団体の研修会をご検討の際は、是非、新日本法規にご相談ください。講師をはじめ、事業に合わせて最適な研修会を企画・提案いたします。

研修会開催支援サービス -

Copyright (C) 2019

SHINNIPPON-HOKI PUBLISHING CO.,LTD.