民事2022年12月27日

不動産投資ファンドとは何か?

-会社の資産として保有される信託受益権- 生活の知恵としての信託

対談者:田中慎一郎 石垣雄一郎

株式会社プロフィッツ 代表取締役・CEO 田中 慎一郎

信託ナビゲーター・税理士 石垣 雄一郎

1 はじめに

もし、「不動産投資ファンドとは、何ですか?」という質問を受けたならば、私たちは何と答えるでしょうか?法律による定義が明確にされているわけではありませんので、きっと様々な答え方ができるのかもしれません。

今回は、わかっているようでよくわからない「不動産投資ファンドとは何か」を教えていただくために、現在、不動産投資ファンド・ビジネスの最前線でご活躍されている株式会社プロフィッツ代表取締役・CEO田中慎一郎様(※1)にお話を伺います。

会社名 株式会社フロフィッツ/PROFITZ K.K

所在地 〒100-0005

東京都千代田区丸の内3-1-1 国際ビル2F

免 許 宅地建物取引業者免許 東京都知事(1)第101771号

金融商品取引業 関東財務局(金商)第3306号

投資助言・代理業

第二種金融商品取引業

加入協会 一般社団法人日本投資顧問業協会

一般社団法人第二種金融商品取引業協会

関連会社 株式会社あかるいみらいアセット

株式会社BLOCKSプラス

KC Technology株式会社

田中 慎一郎

株式会社プロフィッツ 代表取締役

生年月日 1978年3月7日

略歴

2000年4月 株式会社ハウスメイトワークス 入社

リノベーション・リニューアルの営業

2004年9月 株式会社ザイマックスアルファ 入社

プロパティマネジメント・不動産サービス業

2008年1月 ラサール不動産投資顧問株式会社 入社

アセットマネジメント・アクイジション

2013年6月 PAGリアルエステート 入社

アセットマネジメント

2014年5月 株式会社KGキャピタル 設立

代表取締役

現社外取締役

2017年9月 株式会社プロフィッツ 業務開始

代表取締役

現職に至る

2 初めて組成した不動産投資ファンド

(1)信託を使わない不動産投資ファンド

石垣 この度は対談にご協力いただきまして、ありがとうございます。今回の特別対談企画「生活の知恵としての信託」は、信託が活用される不動産投資ファンドをテーマに企画を考えました。共通の知人にこの分野でご活躍される田中さんのことを紹介していただきました。そこで、早速ですが、御社で取り組まれたケースを例に、不動産投資ファンドとは何かを教えていただけますでしょうか?

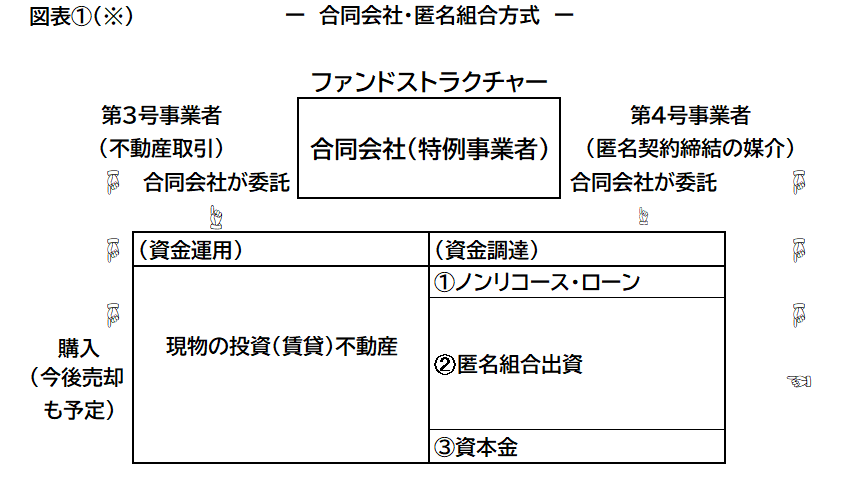

田中 はい、わかりました。最初は、2020年5月以降、1つのファンドで総額が数十億~100億円超規模の民間の教育関係施設を複数ファンド化することにかかわらせていただいています。複数の施設(賃貸不動産)を1つの不動産投資ファンドとし、合同会社を組成し、合同会社と出資者(投資家)が匿名組合契約(商法535条)を締結する出資者限定の私募ファンドとも呼ばれるものです。次の図表①をご覧ください。

田中 当社がかかわった最初の不動産投資ファンドは、不動産特定共同事業法(以下、不特法)(国土交通省管轄)の適用を受けるストラクチャーでの立ち上げとなりました。総合的な検討と判断の結果(アセットの複雑性の低さ、コスト、オペレーション上、売却時などの柔軟性などを総合的に加味)、不特法の特例事業者である合同会社(※2)は、信託を使わずに、賃貸不動産を現物で所有することになりました(図表①左側参照)。

石垣 不特法と言えば、不動産小口化商品は有名です(※3)。これに対し、不特法の特例事業者、3号事業者、4号事業者、特例投資家(※4・国土交通省下記HP参照)について、法務、税務の専門家であっても実務で取り扱う方はそう多くないと推測していますが、不動産実務でかかわられた方にお話しを伺う機会はとても貴重です。

土地・建設産業局 不動産市場整備課 参照

https://www.mlit.go.jp/report/press/content/001373305.pdf

田中 私たちの取り扱った、このケースでは、特例事業者は合同会社、3号事業者(不動産取引)と4号事業者(匿名組合契約締結の媒介)はアセットマネジメント(AM)業務を行う会社、特例投資家はプロの投資家(匿名組合員)でした。私たちの実施したファンドのストラクチャーは、匿名組合契約(下記【税務メモ・2-1】 参照)を合同会社(営業者・特例事業者)と投資家(匿名組合員・特例投資家)が締結し、投資家が合同会社の営業のために出資(資本金ではありません。)をし、その営業から生ずる利益の分配を受けることを約束したものです(下記【税務メモ①】参照)。「匿名組合契約」であるため、文字通り、投資家は自ら公表しない限り、自分の名前が表に出ることはありません。合同会社の資本金は、少額ですが一般社団法人が拠出し、不動産を購入する資金は、投資家が出資し、一部は金融機関(地銀)からのノンリコース・ローンで調達しました。

石垣 金融機関がノンリコース・ローンに応じたということは、図表①左側の商品である投資(賃貸)不動産に対する評価が高かったものと思われますが、この点は、いかがでしたか?

田中 はい、そのとおりです。このファンドは、ランニングの安定した収益性と出口戦略を重視し、ディベロッパーが優先的に購入を検討するエリアにある土地を選定しているところが評価されたと考えています。さらに、その地銀が認可保育事業者顧客向けにコーポレートローンの実績があったことも融資の実行につながっているようです。

石垣 前提には投資家だけでなく、金融機関に対しても、賃貸と売買に関する不動産市場のことを根拠に基づき、ご説明されていることがうかがえます。これに関連しますが、相場に合わせた適正な賃料が設定されているかどうか、不動産の取得前に不動産鑑定を実施されているのでしょうか?

田中 はい。実施しています。ノンリコース・ローンで融資を受けていますので、債権者に対する定期的な時価評価、つまり、今、売却するといくらになるかの情報の報告は欠かせません。J‐REITと同様、定期的に不動産鑑定士の時価評価を実施しています。投資家へもこの情報を開示しています。

石垣 ありがとうございます。ところで、御社がかかわられたこのケースで、合同会社の資本金を出資した一般社団法人とは、どういう存在ですか?

田中 この合同会社の出資者である一般社団法人は、業務執行社員となる方法をとりました。合同会社の社員は、有限責任(会社法576条1項5号・4項参照)で、議決権をもっており、会社を代表します(会社法599条1項本文参照)。合同会社の業務執行社員は、不動産投資ファンドの目的からはずれた投資や出金がされて、ファンドが立ち行かなくなることを防ぐための重要な存在です。業務執行社員となる一般社団法人の代表は、倒産隔離・合同会社を暴走させないために利害関係のない第三者が担います(例えば、会計事務所の代表者等)。なお、合同会社が所有する投資不動産のアセットマネジメント(AM)、プロパティマネジメント(PM)は、例えば、当社のような専門会社が担います。

石垣 アセットマネジメント(AM)、プロパティマネジメント(PM)、また、ビルメンテナンス(BM)という用語について、御社の定義で構いませんので、教えていただけますか?

田中 AMとは、当社がファンド経営の担い手として、投資家に代わって、PL, BSの両面から不動産事業をコントロールし、資金効率を上げ、事業を成長・成功に導く役割を担っています。そのため、足元の状況を把握しながらも未来思考である必要もあります。PMとは、各物件の特徴を正確に把握しそのビルを常に1番良い状態を保つ役割と考えます。売る・売らないにかかわらず、いつでもそのマーケットで高い資産性を保ち、いつでも売却出来る状態を保つことがPMの役割と考えています。また、BMを行う会社も不動産運営には必要ですが、BMはビルの保守点検・法定点検・修繕など主に建物のハードの部分における機能維持を担う役割となります。

【税務メモ・2-1】 匿名組合契約に係る税務

匿名組合契約に係る損益

下記通達中、「注」は筆者によるもので、下記通達は、特例投資家と特例事業者の法人税に関する取り扱いを定めています。

〇法人税基本通達

(匿名組合契約に係る損益)

14-1-3 法人(注:特例投資家)が匿名組合員である場合におけるその匿名組合営業について生じた利益の額又は損失の額については、現実に利益の分配を受け、又は損失の負担をしていない場合であっても、匿名組合契約によりその分配を受け又は負担をすべき部分の金額をその計算期間の末日の属する事業年度の益金の額又は損金の額に算入し、法人(注:特例事業者)が営業者である場合における当該法人の当該事業年度の所得金額の計算に当たっては、匿名組合契約により匿名組合員に分配すべき利益の額又は負担させるべき損失の額を損金の額又は益金の額に算入する。(昭55年直法2-15「三十三」、平17年課法2-14「十五」により改正)

(2)新たに合同会社を設立する意味

石垣 賃貸不動産に投資するために匿名組合契約を締結する場合、すでに事業を行っている株式会社に資本金ではない形で投資家が出資する方法と、ご紹介いただいたケースのように新たに合同会社を設立してそこに投資家が出資する方法があります。新たに合同会社を設立することの意味は何でしょうか?

田中 合同会社は、定められた目的以外に不動産と不動産から得られた資金を運用できないようにして、倒産リスクを回避する機能をもたせています。これは後ほどご紹介する特定目的会社(資産の流動化に関する法律2条3項)を設立し、資産を特定目的会社が信託受益権で保有し、運用する場合も同じです。

石垣 なるほど、安全な措置をとって投資環境を整え、投資家が安心して投資できるよう工夫されていることがわかります。お陰様で、不動産投資ファンドの1つのイメージが少しできてきました。ありがとうございます。

3 不動産投資ファンド・ビジネスに臨む基本姿勢とキャリア

石垣 私は、信託を活用した不動産投資ファンドのお話を伺う前に、まず、不動産投資ファンド・ビジネスに携わる田中さんのお仕事に対する基本姿勢を知りたいです。その点を教えていただけますか?

田中 風呂敷を広げるのはこれからですが、私は、「顧客主義」と「プロジェクト主義」を徹底することを心がけています。

石垣 先ずは目の前のことに徹底して取り組むことが将来につながるという意味で、シンプルでわかりやすいメッセージですね。次にその基本姿勢形成に至るまでのキャリアをお話していただけますか?

田中 大学を卒業後、これまで複数の不動産ビジネスでキャリアを積んできました。そのキャリアを、志を同じくする仲間と一緒に、組織的に、社会問題の解決に役立てられないかと考え、その思いを実現するために今の会社を立上げ、現在の仕事をしています。時系列で、いいますと、これまでの私の経歴は、次のようになります。

この会社は、大変な就職活動をして入社したというよりも、知人の紹介などもあり、深く考えずに就職しました(ハウスメイトは基本的に住宅のみ)。住宅セクターからオフィスセクターへの広がりを求めました。

ここでは、住宅セクターからオフィスセクターへの広がりを求めました(上記①は基本的に住宅のみ)。

NOI(Net Operating Incomeの略)(※5)内のビジネス(プロパティマネジメント(PM)など)から、さらに投資に関するキャッシュフロー全体を総合的に見る仕事でした。これらはBSの左側(資金の運用)ですが、BSの右側(資金の調達)の大切さに気づきました。また、ビジネス英語を修得する目的もありました。

この会社への転職は、更なる投資領域の拡大+英語能力の習得のさらなるUpのためでした。

この会社は、投資家と総合的な投資(債券投資を含みます。)を自ら行う+英語能力のさらなるUpためで、これまでの力試しをするためでした。

石垣 田中さんの転職の一つひとつは現在の日本の大学で学べるものではないことかと思われます。上記①から④までの会社では、バランスシートの左側(資産)を担うご経験を積み、上記⑤の会社では、それに加え、バランスシートの右側(負債・資本)を担うご経験を積まれたように見えます。この点は、意識して時系列で計画的にキャリアを積み上げられたのですか?

田中 正直申し上げて計画的に意識をしたことはなかったのですが、実務経験を積みながら、不動産セクター・投資領域への勉強を続けていく中で、このようなキャリアになりました。これは転職に至る際の人との出会いにも大きく左右されたところもあり、結果的には今の仕事に役立つキャリアになったのか、運が良かったと感じております。なお、元来、知識・経験領域を増やしていく事は好きな方なので、どのような事業においても事業の深堀をした場合には、その内容が成果としてバランスシート(BS・企業価値を含みます。)に集約されますので、この成果は、自社経営の場合と同様、常に意識しています。

4 バランスシートに反映される不動産投資ファンド経営と会社経営の共通点

石垣 その点を伺いたいです。より良いバランスシート(BS)にするために、不動産投資ファンド経営と会社経営の共通点として意識されていることをお話していただけますか?

田中 私は、主に、次のことを意識しています。

上記①と➁は、会社で不動産を保有する場合も、投資ファンドを組成・運用する場合も意識します。

石垣 田中さんは、企業経営者だけあって資金繰りと健全経営に大きく影響するポイントをおさえることを意識されているようですね。不動産投資ファンドについては、出口を見据え、開始から運用を通じ、売却できる商品に仕立てる意識が見えてきます。ありがとうございます。

5 (株)プロフィッツ/PROFITZ K.Kの業務開始

石垣 さて、御社で働くお仲間の方々は、業務開始のときから、ご一緒にお仕事をされているのですか?

田中 いいえ、会社を立ち上げ、営業を開始してから、しばらくは、ランニング・コストを節約と一人でゼロからチャレンジするため、私の自宅を事務所にして、私一人だけで会社を回してきました。本当は、仲間と一緒に仕事をすることが好きなのですが、人を雇用したら、会社を継続させる責任があります。人が入ってきても安定的な経営ができるよう会社を黒字化させ、資金を貯めることを当面の目標に、一人で仕事をしていました。

石垣 業務開始後、お一人のときはどのようなお仕事されたのですか?

田中 有難い事にスタートから2社ほど投資に関するアドバイザリー業務の委託を頂きました。こうしたアドバイザリー業務(ストック)を増やしつつ、ワンタイムのFeeを受領する仲介業務に似たような業務委託・アドバイザリー業務を増やしていきました。このような定期のストックは有難いものの、カレンダーの予定が定例で埋まっていくことに少し危機を感じました。というのも、このストックの時間でカレンダーが埋まった場合は会社の収入は頭打ちになる事が容易に想像できたからです。そこで、なんとかこの両輪のバランスが作れる仕事が無いかと模索を始めました。

石垣 そこで現在の不動産投資ファンド・ビジネスに着手されたわけですか?

田中 はい。そうです。社会に必要なファンドを組成し、運営し、出口(売却)までかかわっていくことに力を注ぐことにしました。

6 自社で手掛ける不動産投資ファンドに対する考え方

石垣 そのお話からは、改めて、事業をするには、入口から出口、またその出口から入口と、計画性と連続性の大切さを感じます。つまり、「成果を出すために合理性のある計画をもつこと」と、「成果を出すことで事業は継続できること」、「事業継続があってこそ事業の展開を図れること」といった基本的な考え方の重要性を感じます。御社の投資家に対するスタンスを教えていただけますか?

田中 前提として、私達は常に投資家の前を走っていなければいけないと考えています。そのためには不動産取引の仲介業務的な仕事のスタンスではなく、パッケージングされた投資商品を買っていただく(薄い情報の中で投資家にYes/Noを判断させるのではなく、私達がパッケージ化したものをレコメンド出来る状態にする事)、という考え方を前提に置いています。そのうえで、次のことを考慮しながらプレゼン用のピッチにまとめて投資家に説明します。

田中 今まで取り組んできたケースは、上記の流れで作った投資・私達の考えが一定数の投資家から賛同・共感を得られた結果だと思っています。あくまで全ての投資家に刺さる提案をしようとは思っておらず、まずは私達が主体性をもって、投資のポリシーも突き詰める事が重要であり、投資家の少しでも前を走って行き続けなければいけない、それが私達の長期的な存在意義に繋がると考えています。

7 不動産投資ファンド・ビジネスに求められる人物像

石垣 そうした不動産投資ファンド・ビジネスに求められる人物像を教えていただけますか?

田中 私は、顧客(売主、買主、投資家、テナント)のニーズを正確に把握し、両者の相反する利害を相互利益に変える事が出来る人が求められると思います。これを実行するためには会社の力というよりも、以下のような個人のスキルが必要になります。会社としてスキルセットにマニュアル化が難しいため、将来テクノロジーの進化により、”良い会社”というよりも”良い個人のいる会社”となる時代が来る気がします。

8 信託受益権の活用を含む最近の取り組み

石垣 ありがとうございました。さて、信託の活用を含め最近、クロージングされたか、進行中の主なプロジェクトを教えていただけますか?

田中 はい。次のようになっています。

● 2022年8月初旬OPENのシェアオフィス(BLOCKS不動前)

URL:https://www.blocks-office.jp/fudomae/

⇒ BLOKCSシリーズは9月末にもう1件Closingが終わり2023来年2月OPENに向けてリノベーションに入ります。

https://api-profitz.sakura.ne.jp/wp-content/uploads/2022/10/SectionL%E5%87%BA%E8%B3%87_20221012.pdf

石垣 ご提示されたプロジェクトから、不動産投資ファンドを組成する方は、不動産市場の需要に見合う、または、需要を喚起できる商品を創る企画力が求められ、その企画力を投資家が評価し、投資の可否を決めるイメージがわいてきます。「経営と所有の分離」ではなく、「経営と所有の分担」という考え方をすると、社会の要請に応え、社会の問題を解決する可能性を不動産投資ファンドに感じます。ところで、ペット共生型住宅は信託を活用されているようですので、この点に絞ってお話を聞かせていただけますか?

田中 はい。当社では2022年9月にペット共生型住宅ファンド1号(※6)を立ち上げました。

石垣 簡単で結構ですので、まずペット共生型住宅とは何かと教えてください。

田中 はい、簡単に言いますと、人とペットのための賃貸住宅(マンション)で、提供するのは、設備面でのハードウェアだけでなく、人とペットが共生できるよう専門家がサポートするソフトウェアなども提供することをコンセプトとするファンドです。

石垣 ペット共生型住宅は、ペット可のマンションとは大きく異なるようですし、人とペットのコミュニティー作りを継続的に支援するイメージでいいのですか?

田中 はい、そうです。物件だけを提供するのではなく、住民自治を民間が支援するようなことができればと考えています。

石垣 街づくりの視点で、様々な応用や展開が期待できそうですね。

9 最近、立ち上げた不動産投資ファンド -信託受益権の活用例-

石垣 次に、信託を活用したペット共生型住宅のストラクチャーを教えていただけますか?

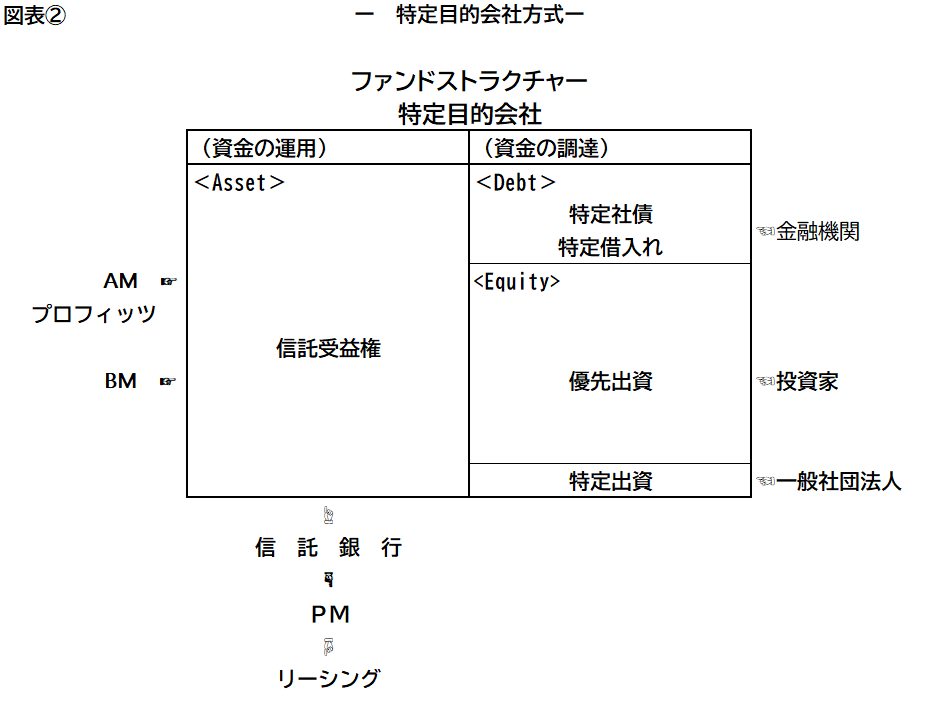

田中 はい。このファンド・ストラクチャーは、「資産の流動化に関する法律」(以下、資産流動化法)に規定された「特定目的会社」を利用した不動産投資ファンドです。

バランスシートで表すと図表➁に示したようになります。

田中 ご参考までに図表➁に記載した用語は下記のように定義されます。

<信託受益権>信託法2条7項に掲げる受益権のことをいいます。

<特定社債」>とは、「この法律の規定により特定目的会社が行う割当てにより発生する当該特定目的会社を債務者とする金銭債権であって、第百二十二条第一項各号に掲げる事項に従い償還されるものをいう。」(資産流動化法2条7項)

<特定借入れ>とは、「特定目的会社が第二百十条の規定により行う資金の借入れをいう。」(資産流動化法2条12項)

<優先出資>とは、「均等の割合的単位に細分化された特定目的会社の社員の地位であって、当該社員が、特定目的会社の利益の配当又は残余財産の分配を特定出資を有する者(以下「特定社員」という。)に先立って受ける権利を有しているものをいう。」(資産流動化法2条5項)

<特定出資>とは、均等の割合的単位に細分化された特定目的会社の社員の地位であって、特定目的会社の設立に際して発行されたもの(第三十六条の規定により発行されたものを含む。)をいう。」(資産流動化法2条6項)

石垣 図表➁の資金調達側を見ますと、匿名組合契約による出資はされないようですが、そう理解してよろしいですか?

田中 はい、結構です(資産流動化法2条2項参照)。

石垣 そうしますと、最初にご説明(図表①参照)していただいた合同会社・匿名組合方式によると、出資者は匿名でいられますが、特定目的会社方式によると「優先出資者」となる投資家は登記簿などで名前が表に出ることはあるのですか?

田中 いいえ。自ら公表しない限り、投資家の匿名性は保たれます。特定目的会社は、登記されますが、優先出資をする投資家の名前または名称は、登記事項ではありません(特定目的会社登記規則2条・別表(※※79)参照)。特定目的会社については、金融庁が各匿名会社の所管・届出番号・特定目的会社名・法人番号・本店等所在地を一覧表(※810)にして公開しています。

石垣 御社は、このストラクチャーで、どのような契約に基づき、業務を提供されているのですか?

田中 当社は、次の先と次のような契約を締結して業務を提供しています。

投資に関わる助言とレポーティング、日々Value Upの為の施策を相談・報告・知恵出しを経て実行

田中 信託銀行については、スタート時は物件のDD(due diligence:適正な評価手続き)をしてもらいます。運営スタート後は、打ち合わせなどは少なく、日々、当社は、信託契約の定めに従い、信託銀行に対し指図権を行使し、支払い、帳簿作成などを実行してもらいます。

石垣 御社は、投資家に代わって不動産投資ファンド(特定目的会社)を経営する中心的存在ですね。確かに先ほどお話された「投資家の少しでも前を走って行き続けなければいけない、それが私達の存在意義に繋がる」という考え方がうなずけます。

10 不動産を維持管理・入出金管理を主たる目的とした信託契約

石垣 ところで、特定目的会社のストラクチャー(図表➁参照)を見ますと、資金調達は、特定目的会社が行うことになりますので、信託契約では、資金調達をするために信託内借入れ(信託財産責任負担債務(信託法2条9項)(※9))は予定されていないと解されますが、この解釈でよろしいですか?

田中 はい。それで結構です。このストラクチャーは、資金調達を、特定目的会社が特定社債、特定借入れ、優先出資によって資金調達を行います。信託銀行は資金調達にはタッチしません。

石垣 特定目的会社(【税務メモ・2-2】参照)方式の中で、御社は、投資家にとって、プロの信託の受託者・信託銀行が信頼できる安全な装置として機能するよう信託を活用されているように見えます。

田中 信託は、投資家に対して、安心できる投資環境を提供するための要素の1つになっていると考えています。特に新しい投資商品の場合は信託が入る事により投資家に一定の安定感を与える要因になるのではと思っております。自己の資金を守る・作るために投資を促すことが進んできたと考えられる昨今の日本においてもプロとアマの知識・情報・経験格差が大きいためその差を埋める信託の役割は今後必要性を増すように思われます。

石垣 確かにそうですね。信託が投資家に対して不動産経営情報をより透明性をもって開示し提供する手段となっている印象です。また、御社は、宅地建物取引業登録に加え、第二種金商法業の登録(※10)もされていますので、顧客にとっては、信託不動産という品質に裏付けられた受益権(※11)の売買を通してファンドの出口・入口に会社としてかかわっていかれますので、この点も安心材料のように感じます。

【税務メモ・2-2】 特定目的会社の税務

11 資産流動化計画

石垣 最後に、資産の流動化に関する基本的な事項を定めた計画、すなわち、「資産流動化計画」について伺いたいと思います。特定目的会社は、資産の流動化に係る業務を行うときは、あらかじめ内閣総理大臣(金融庁)に届け出なければなりません(資産流動化法4条1項)。この「業務開始届出」をするときは「資産流動化計画」を添付書類として提出しなければなりません(同法4条3項2号)。これは特定目的会社の「事業計画」とみてよろしいですか?

田中 キャッシュフローを掲載するような事業計画の作成を求められるわけではありませんが、どのような基本計画、つまり「資産流動化計画」に基づき、ファンドが運営されるのかを金融庁に提出しますので、特定目的会社(ファンド)の業務は金融庁の監督下に置かれます。これにより、投資家保護は強くなり、投資環境が整ったと理解しています。このような意味では「事業計画」と言えるかもしれません。

石垣 資産流動化計画は、御社のサポートで策定されるのでしょうが、どのような事が記載されているのでしょうか?

田中 概要は以下のとおりです(資産流動化法5条)。

12 むすびに代えて

石垣 今回の対談企画は、お陰様で、御社のお仕事を通じて不動産投資ファンドとは何であるかを教えていただくことができました。どうもありがとうございました。これまでの対談を通じて、言い残されたことがありましたら、お話していただけますか?

田中 はい、ありがとうございます。

AM(アセットマネジメント)という仕事は過去の日本では一般的にあまり知られていなかった職業かもしれません。

石垣 投資家を代わって、不動産経営を行ってくれるプロの存在が求められていることは間違いないと思います。

田中 従来の日本では、大家さんが自ら管理・運営する、また、管理会社が管理だけを行う、というような構図が主流だったように思えます。

そのような背景がある日本において、私達は「私達の存在意義とは?」という事を常に考え社内で議論しています。

また投資という概念は日本においては、残念ながら、やや拝金主義な傾向がまだ残っていると思っております。

石垣 確かに、投機と投資が一部被って捉えられている点はあると感じています。

田中 そんな背景の中で私達は、拝金主義ではなく、来るべき日本社会を未来志向で考え、仕事の中で実践することを私達の存在意義としています。

ファンド事業においては、

① 投資家のリターンを満たすことと、

② 利用者の利便性の向上などの社会的リターンを創出すること、

の双方を満たすことがサステナブルな投資に繋がるのではないかと考えています。この利益が相反する2つを同時に満たすことは簡単ではありませんが、簡単ではないからこそ皆があまりやっていないニッチマーケットの深堀を楽しんで続けられてます。

また、アマの投資家・事業会社などへも弊社のAMを提供することにより投資の概念と事業シナジーを融合させる事業も並行して進めております(弊社、プライベートアセットマネジメント事業)。

月並みですが、近江商人の三方良しという考え方は客観的にとても理にかなっており、今の不動産業界では少なくなってきているように感じています。その点で独自性を見いだせればと考えて日々仕事に励んでおります。

悪い代名詞のような“不動産屋”というフレーズに対して、私達の仕事が社会的価値のあるものとして世の中に認められ、少しでも全体の地位が向上することに役立てばと思っております。

石垣 その志はとてもいいですね。今回は、信託のプロを活用する不動産のプロである田中さんに不動産経営全体のことについて、お話を伺うことができましたので、民事信託の受託者とその受託者を支援する業務に携わる方々にとっても、貴重な機会になったのではないかと思います。これからのご活躍の場を想像すると、未来に向けて新しい視界が広がっていくようです。今後、御社の益々のご発展を心からお祈り申し上げます。

最後までおつきあいくださった読者の皆様方ありがとうございました。

(2022年11月 対談)

人気記事

人気商品

生活の知恵としての信託 全11記事

- 不動産投資ファンドとは何か?

-会社の資産として保有される信託受益権- - 特別対談企画 生活の知恵としての信託

「信託をしてもしなくても大切で必要な事」とは-不動産管理・仲介会社のあり方を通して考える(後編)- - 特別対談企画 生活の知恵としての信託

「信託をしてもしなくても大切で必要な事」とは-不動産管理・仲介会社のあり方を通して考える(中編)- - 特別対談企画 生活の知恵としての信託

「信託をしてもしなくても大切で必要な事」とは-不動産管理・仲介会社のあり方を通して考える(前編)- - 特別対談企画 生活の知恵としての信託

第二種金融商品取引業の登録をした不動産会社と信託(後編) - 特別対談企画 生活の知恵としての信託

第二種金融商品取引業の登録をした不動産会社と信託(前編) - 特別対談企画 生活の知恵としての信託

~信託契約代理店のコンサルティング業務~ - 特別対談企画 生活の知恵としての信託 ~不動産信託(後編)~

- 特別対談企画 生活の知恵としての信託 ~不動産信託(中編)~

- 特別対談企画 生活の知恵としての信託 ~不動産信託(前編)~

- 特別対談企画 生活の知恵としての信託 ~生命保険信託~

執筆者

石垣 雄一郎いしがき ゆういちろう

税理士、信託ナビゲーター

略歴・経歴

税理士資格取得後、不動産会社で17年間上場企業の新規開拓や中小企業、個人不動産オーナー向けの営業や新規プロジェクトの立ち上げ支援業務を担当。ダンコンサルティング(株)の取締役を経て、現在は、不動産や株式を主とした民事信託等の浸透に関するコンサルティング業務に従事しながら全国各地からの依頼で信託の実践や活用に関する講演活動も行っている。民事信託のスキームの提案を実施し、不動産会社等にも顧問として信託の活用法を具体化する支援を行っている。

執筆者の記事

執筆者の書籍

-

-

団体向け研修会開催を

ご検討の方へ弁護士会、税理士会、法人会ほか団体の研修会をご検討の際は、是非、新日本法規にご相談ください。講師をはじめ、事業に合わせて最適な研修会を企画・提案いたします。

研修会開催支援サービス -

Copyright (C) 2019

SHINNIPPON-HOKI PUBLISHING CO.,LTD.