相続・遺言2020年02月23日 民事信託こぼれ話 第4話(前編) 信託受託者として一般社団法人を新設した事例~受益権設定をめぐる法律の専門家と実務者の見解の相違~ 民事信託特集 執筆者:澁井和夫

1.ご相談の端緒

ご相談者は女性で、当庫(世田谷信用金庫)本店を訪ねて来られました。当庫が民事信託受託者向けの融資に取組んでいるとの情報を、相談している弁護士から聞き、「融資が受けられるなら、民事信託の組成について相談に乗ってもらいたい。」とのお話でした。

すでに、検討が進んでいるようで、信託財産に組み入れることを考えている不動産の登記情報や信託契約の案文などをお持ちになりました。対象地は都心の商業地で、名前の知れている繁華な通りに面しているものの、対象建物は2階建てで老朽化が激しく、壁の崩落を抑えるためすでに網がかけられている状態で、この建物の2階に居住していた所有者(相談者の叔母)は高齢のため施設に入居済みであり、この物件を近隣に建ち並ぶような高層商業ビルに建て替えること、それを一族の子孫に承継することが所有者の夢であるとのことでした。ご相談者は、自らが信託受託者としてこの不動産を叔母から信託し、叔母の夢を叶えたいとのことでした。

しかし、土地には昔に返済を済ませた借金のための仮差押えが残っており、その名義人はすでに亡くなっていて、その子孫は地方に在住とのこと、また、建物の1階で店舗を開いているテナントとの立退き交渉は難航しているとのことでした。

とにかく、信託の対象にしようとしている不動産(土地160㎡ 建物200㎡)の現地調査に伺うことにしました。

2.信託委託者兼当初信託受益者となる叔母(当時88歳)の要望

一方で、信託の委託者になろうとする叔母には、次のような要望がありました。持参された民事信託契約書案には、それが盛り込まれていました。

(1)放置されている仮差押えの抹消や、現テナントの立退き交渉をきちんと処理してほしい。

(2)そのうえで、近隣と同等の高層商業ビルを新築してほしい。

(3)新築ビルは、一族の貴重な財産として後世に残したいので、その管理・運用を継続してしっかりやってほしい。

(4)この信託財産の権利であるが、自分は独身で子がいないので、自分亡き後は、先ず、自分の7人兄弟姉妹のうち存命中の姉2人と、亡くなった兄弟姉妹の子である5人の甥・姪たちに平等に分けてほしい。その後、姉2人が亡くなったら、その子である4人の甥・姪に姉2人のそれぞれの分を分け与えてほしい。そして、これらの者たちのうちで亡くなるものが出たら、その分を次々に、自分の一番下の弟の孫である男子に全て集中するようにしたい。

(5)最終的に、この孫に財産の管理を一本化して継承してほしい。

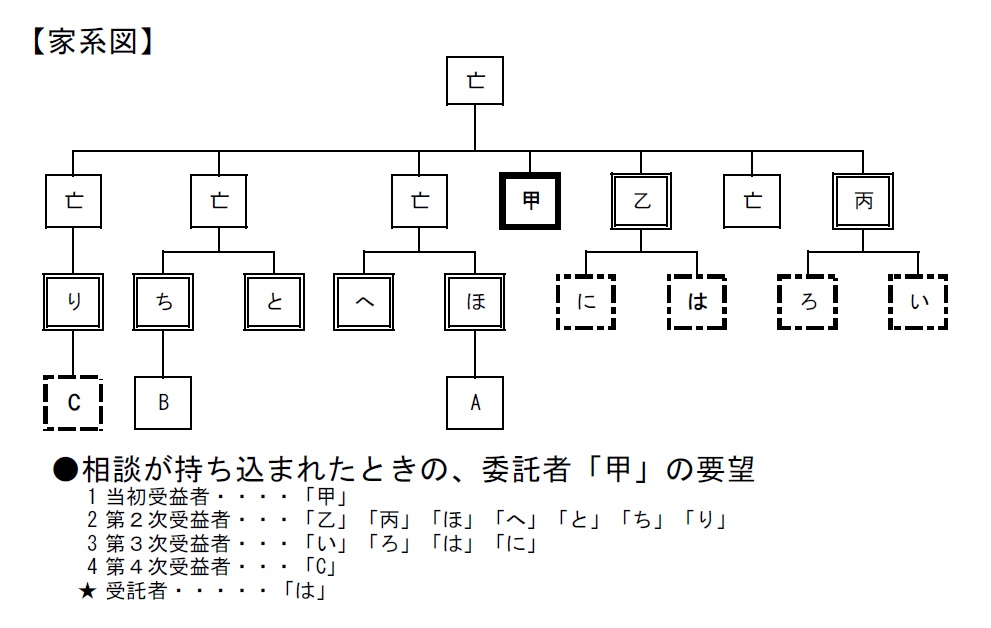

(注)上記(4)(5)については、下記家系図をご参照ください。

3.受益者の決め方

(1) 法律の専門家の考え方

法律の専門家の立案した信託契約案では、叔母の要望に沿って、次のとおり受益者が決められていました。

①当初受益者

信託財産の所有者(家系図の「甲」)を当初受益者とする。したがって、信託契約時は、叔母「甲」を「信託委託者兼当初受益者」、相談者(家系図の「は」)を信託受託者とする。

②第2次受益者

叔母「甲」には、子がいない。親も存命していないので、本来、叔母「甲」の所有する財産は、兄弟姉妹に相続される。このうち既に亡くなっている者の相続権はその子供たちに代襲相続される。これを踏襲すれば、第2次受益者は家系図に示される「乙」「丙」「ほ」「へ」「と」「ち」「り」になる。

ところで、信託契約の原案を見ると、叔母(甲)の兄弟姉妹のうち、すでに亡くなっており、しかも子のいないひとりを除いて、子のある5人の兄弟姉妹に対して平等に受益権が引継がれるように配分率を決めている。すなわち、乙と丙には、10分の2の受益権割合が、「ほ」「へ」「と」「ち」の4名には10分の1の受益権割合が、「り」には、10分の2の受益権割合が引継がれるように定めるものとする。

③第3次受益者

乙と丙の受益権は、各々の二人の子供に均分されて引継がれ、結果として「い」「ろ」「は」「に」に10分の1ずつの受益権が与えられることとする。

④第4次受益者

そして、これらの受益者(第2次受益者のうちの「は」「へ」「と」「ち」「り」、及び第3次受益者の「い」「ろ」「は」「に」)が亡くなったときは、その受益権が家系図の「C」に亡くなった者から次々に引継がれ、最終的に受益権は「C」に引継がれものとする。

以上のように、信託受益権の消滅・発生を信託契約に盛込むことによって、叔母の要望を実現する内容となっていました。まさに、このように財産権の行先を先の先まで決められることこそ、信託の特徴であり、遺言ではできないメリットと言うこともできます。

しかしながら、以上の決め方は法的に有効であるし、受益権が受益者の死亡と共に消滅し、新たな受益者に受益権が生じるとすることで、相続の対象となる相続財産に信託受益権は含まれないと解釈することもできるとされているものの、税務上では、信託受益権は相続財産とみなされて税務計算がなされるものと考えらますから、果たして実務的にこのような決め方がベストかと問われると、答えに窮するものと思われます。しかも、時間の経過により、親族関係にも、新たな相続権者が現れたり、逆に権利者が欠けてしまうなどの変化が生じることも否定できません。

(2)実務者の考え方

①当初受益者

信託財産のもともとの所有者である叔母「甲」が委託者兼当初受益者になることには異論はありません。税法上の考え方も定見が確立しています。信託後も信託財産は信託後の変動も含めて委託者兼当初信託受益者に属する財産として把握されます。

②第2次受益者

家系図の「C」を第2次受益者としました。

受益権を分割するようなことを避け、一足飛びに受益者をCにすることで、叔母から「C」への不動産の継承を確実なものとします。これにより、信託受益権が分割して継承され、それが最終的に一本化されるまで受益権が転々とする過程において、不測の事態で財産が損なわれる不安がなくなります。

この受益権の承継は、税務上は遺贈とされ相続税の対象となります。しかし、信託勘定に建物新築資金調達の多額の債務が生じること、現時点においても叔母には相続税の基礎控除の対象となる法定相続人が7名いること、かつ遺留分侵害額請求のできる者がいないこと、賃貸用不動産の特例措置の適用により財産評価額を減額できることを勘案すれば、税務上のデメリットも大きくないと考えられます。

③相続権者への金銭配布

叔母の資産を一族のために平等に分け与えたいとの要望に応える方法として、信託契約に定める「信託受託者の事務」の中に、「信託不動産から生じる収益の親族への分配」を明示しました。この分配金は、税務上贈与として扱われますが、年110万円までは非課税の措置があるので、分配金を受取る親族に過大な納税負担は生じないと思われます。信託契約の中で、この分配(贈与)は受取る側の親族が終身受けられると定める一方、分配金の金額の決定は信託受託者の裁量によるものとしました。

要するに、他の親族からすれば、信託不動産の管理運用が受託者によりきちんと行われ、手間を割くことなく一定の分配金が得られれば、満足感は高いといえましょう。

4.受託者として一般社団法人を組成

本件の場合、不動産の所有者の意向を重視しつつ、一族でこの不動産を後世に残していこうとする方向性が一族のメンバーに共通していると感じたこと、受益者「C」は、現在未成年であり、財産の管理運用は受託者に委ねられ、中長期的に安定した受託者事務が求められることから、受託者を相談者個人とするのではなく、一般社団法人「〇〇家族トラスト」を新設して、この信託の管理運用に特化した親族の法人としました。

これにより、融資をする金融機関にとっては、融資対象が法人の形式をとる収益用不動産そのものであるノンリコースローンの意味合いが強く意識されるようになりました。

また、親族の中で、積極的に信託不動産の管理運用に携わりたいと考える者は、受託者である社団の理事などのメンバーになることにより、それが達成できることになります。

今回は、主として、信託の組成における受益者、受託者の決め方に焦点を絞り説明しましたが、次回は、関連して生じた疑問点について述べてみたいと思います。

(2020年2月執筆)

人気記事

人気商品

民事信託特集 全22記事

- 民事信託こぼれ話 第10話

- 民事信託こぼれ話 第9話

- 民事信託こぼれ話 第8話(後編)

- 民事信託こぼれ話 第8話(前編)

- 民事信託こぼれ話 第7話

- 民事信託こぼれ話 第6話(後編)

- 民事信託こぼれ話 第6話(前編)

- 民事信託こぼれ話 第5話

- 消滅する受益権(信託法91条)の時価評価~平成30年9月12日東京地裁判決を前提に~

- 民事信託こぼれ話 第4話(後編)

- 民事信託こぼれ話 第4話(前編)

- 税理士業務の中の民事信託(第4回)

- 民事信託こぼれ話 第3話(後編)

- 民事信託こぼれ話 第3話(前編)

- 民事信託こぼれ話 第2話(後編)

- 民事信託こぼれ話 第2話(前編)

- 民事信託こぼれ話 第1話(後編)

- 民事信託こぼれ話 第1話(前編)

- 税理士業務の中の民事信託(第3回)

- 税理士業務の中の民事信託(第2回)

- 税理士業務の中の民事信託(第1回)

- 後見と民事信託

執筆者

澁井 和夫しぶい かずお

世田谷信用金庫顧問

略歴・経歴

三井信託銀行(株)(現・三井住友信託銀行(株))入社後、不動産開発部長兼不動産鑑定部長を最後に退社、その後㈱鑑定法人エイ・スクエアを設立し、取締役副社長を務め、(社)日本不動産鑑定協会(現公益法人日本不動産鑑定士協会連合会)主任研究員を経て、世田谷信用金庫顧問に至る。 世田谷信用金庫では、2007年6月のコンサルティング・プラザ玉川(最寄駅:東急田園都市線「二子玉川駅」)開設を機に、信託・不動産に精通するスタッフを投入して、高齢者の不動産を主とした資産の管理に、信託スキームを提案するコンサルティング業務を手がけるなど、金融界における民事信託の先駆者でもある。

不動産鑑定士、資産評価政策学会理事。

執筆者の記事

執筆者の書籍

-

-

団体向け研修会開催を

ご検討の方へ弁護士会、税理士会、法人会ほか団体の研修会をご検討の際は、是非、新日本法規にご相談ください。講師をはじめ、事業に合わせて最適な研修会を企画・提案いたします。

研修会開催支援サービス -

Copyright (C) 2019

SHINNIPPON-HOKI PUBLISHING CO.,LTD.