一般2021年02月15日 特別企画:クリーニング業者1,833社の経営実態調査 出典:帝国データバンク

テレワークの定着などにより、2020年は業績が悪化

~2019年度まで収入高合計は4期連続で増加するも、小規模業者は苦戦~

~2019年度まで収入高合計は4期連続で増加するも、小規模業者は苦戦~

はじめに

新型コロナウイルスの国内初感染が確認されてから1年が経過した。今年に入り、11都府県で再び緊急事態宣言が発出され、当初、期間は今月7日までの予定だったが、10都府県で3月7日まで延長された。引き続き、事業者にはテレワークの推進などにより「出勤者数の7割減」が求められている。これに伴い、ワイシャツやスーツなどのクリーニング需要の減少は避けられず、クリーニング業者にとって、昨年同様、今年も厳しい1年となることが予想される。

帝国データバンクは、2021年1月時点の企業概要ファイル「COSMOS2」(147万社収録)のなかから、2015年度から2019年度決算(決算期変更は除く)の収入高が判明したクリーニング業者1,833社(法人・個人事業主)を抽出し、収入高、規模別、地域別、業歴別について分析した。

調査は今回が初めてとなる。

調査結果(要旨)

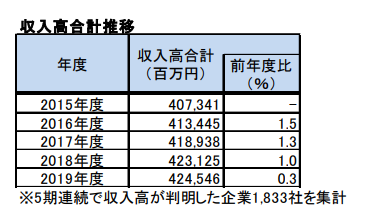

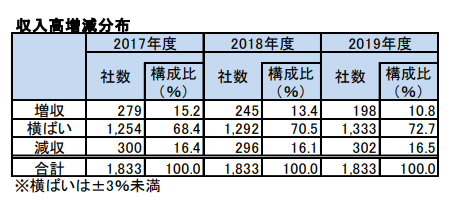

1.クリーニング業者のうち、2015年度から2019年度の5期連続で収入高が判明した1,833社を対象に収入高合計を比較すると、4期連続で前年度比増加となり、2019年度の収入高合計は4,245億4,600万円(前年度比0.3%増)となった。2017年度から2019年度までの収入高動向をみると、2019年度は「増収」の比率が低下し、「横ばい」「減収」の比率が上昇するなど収入が伸び悩んでいる企業が多い

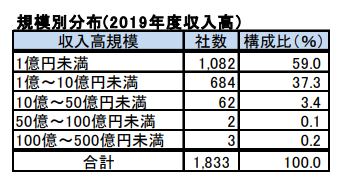

2.1,833社を収入高(2019年度)の規模別にみると、「1億円未満」が1,082社(構成比59.0%)で最多となり、増収企業が1割に満たない

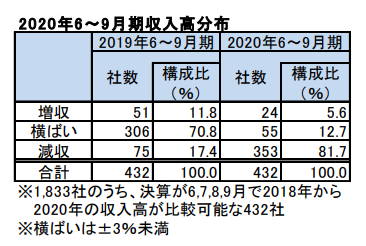

3.1,833社のうち、決算が6~9月の企業で、2018年から2020年の収入高が比較可能な432社をみると、2020年は8割強の企業が減収。増減率平均も14.9%減に低下

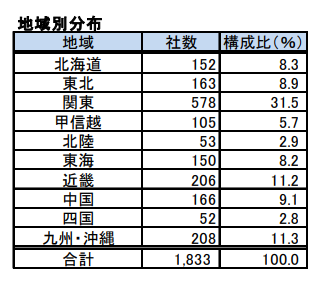

4.地域別では、「関東」が578社(構成比31.5%)で最多となり、「九州・沖縄」の208社(同11.3%)、「近畿」の206社(同11.2%)と続いた

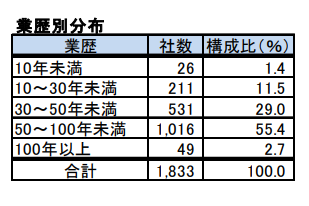

5.業歴別では、「50~100年未満」が1,016社(構成比55.4%)で最多となった一方、「10年未満」が26社(同1.4%)にとどまるなど、新規参入は少なく、地場に根付き、築き上げた顧客基盤をもとに、業歴の長い業者が多い

1.収入高合計分析~2019年度は4,245億4,600万円で、4期連続増加~

2015年度から2019年度決算の収入高が判明したクリーニング業者1,833社の収入高合計をみると、2016年度以降、4期連続で前年度比増加と右肩上がりで推移しており、2019年度の収入高合計は4,245億4,600万円(前年度比0.3%増)となった。価格改定による値上げや大手・準大手業者を中心に、新規出店や他社からの店舗譲り受けなどによる店舗増が増収の背景にあるものとみられる。

1,833社の2017年度から2019年度の収入高動向をみると、2019年度は「増収」企業が198社(構成比10.8%)で、「減収」企業が302社(同16.5%)となった。「横ばい」企業は1,333社(同72.7%)と全体の7割強を占めた。2017年度および2018年度と比較すると、「増収」の構成比が低下する一方、「横ばい」「減収」の構成比が上昇するなど収入が伸び悩んでいる企業が増えている。

なお、2017年度、2018年度、2019年度「3期連続増収」企業は43社(構成比2.3%)となる一方、「3期連続減収」企業は22社(同1.2%)となった。

2.収入高規模別分析~「1億円未満」が全体の約6割を占める~

1,833社を収入高の規模別にみると、「1億円未満」(1,082社、構成比59.0%)が最多となった。次いで「1億~10億円未満」が684社(同37.3%)となった。「1億円未満」が全体の約6割となるなど、個人事業主を含めた小規模業者が大半を占める。

一方、50億円以上は5社(同0.3%)にとどまり、「10億~50億円未満」は62社(同3.4%)となるなど、収入高10億円以上の企業は構成比で3.7%にすぎない。

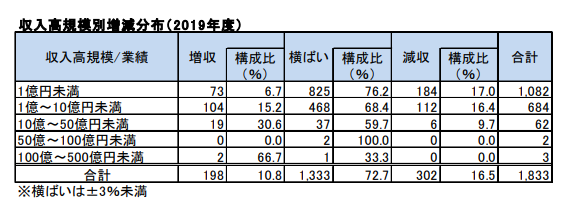

また、1,833社のうち、収入高の増減について収入高規模別(2019年度)にみたところ、50億円以上(5社)の企業には減収がなく、2社(構成比40.0%)が増収となり、「10億~50億円未満」(62社)も19社(同30.6%)が増収となるなど総じて堅調な業績を示した。

一方、「1億円未満」の小規模業者(1,082社)は増収企業が73社(構成比6.7%)と1割に満たず、「横ばい」が825社(同76.2%)と伸び悩んでいる業者が多くみられる。大手と小規模業者の二極化が鮮明となっており、2019年度の収入高合計の増加は、大手・準大手業者の堅調な業績が業界全体を牽引している。

3.2020年6~9月期収入高分析~減収企業が8割強を占める~

1,833社のうち、新型コロナの影響が本格的に表れたとみられる6月、7月、8月、9月を決算とする企業で、2018年から2020年の収入高が、比較可能な432社をみると、2019年6~9月期は、減収企業が75社(構成比17.4%)だったのに対し、2020年6~9月期は減収企業が353社(同81.7%)と8割強を占めるなど、新型コロナの影響で、テレワークが増えたことに伴い、ワイシャツやスーツなどのクリーニング需要が減少し、収入高が悪化した企業が大幅に増加したことが明らかとなった。

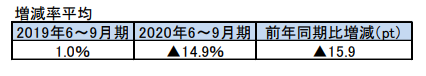

432社の2019年6~9月期と2020年6~9月期収入高の増減率平均をみると、2019年6~9月期は平均1.0%増だったものが、2020年6~9月期は平均14.9%減と2ケタ減にまで落ち込んでいる。

また、各決算月別の増減率平均をみると、2020年6月期は平均9.5%減だったものが、2020年7月期は平均15.8%減、2020年8月期は平均16.9%減、2020年9月期は平均19.7%減にまで減少幅が拡大。新型コロナの影響を長く受けるほど収入高の減少幅も拡大している。

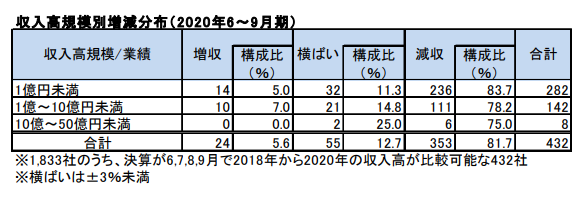

432社について、2020年6~9月期の収入高規模別に動向をみたところ、「1億円未満」(282社、構成比65.3%)の小規模企業の8割強が減収となった。また、「1億~10億円未満」(142社、同32.9%)の8割弱が減収となり、「10億~50億円未満」(8社、同1.9%)の7割強も減収となるなど、企業規模を問わず苦戦を強いられている。

4.地域別分析~「関東」が578社でトップ~

1,833社を地域別にみると、「関東」が578社(構成比31.5%)と最も多く、次いで「九州・沖縄」の208社(同11.3%)、「近畿」の206社(同11.2%)と続いた。「関東」では人口の多い東京都をはじめ、神奈川県、千葉県、埼玉県など1都3県にクリーニング業者が多くみられた。

5.業歴別分析~「50~100年未満」が1,016社でトップ~

1,833社を業歴別にみると、「50~100年未満」が1,016社(構成比55.4%)と最も多く、次いで「30~50年未満」が531社(同29.0%)と続いた。一方、「10年未満」は26社(同1.4%)にとどまるなど、新規参入は少なく、地場に根付き、築き上げた顧客基盤をもとに、業歴の長い業者が多い。

まとめ

今回の調査結果で、クリーニング業者1,833社の収入高合計は、2019年度までは右肩上がりで推移するなど総じて堅調な業績を示した。しかし、2019年度の収入高をみると、大手業者・準大手業者は増収の割合が高く、総じて堅調な業績を示した一方、小規模業者は増収企業が1割に満たず、横ばいの企業が7割強を占めるなど伸び悩んでいる業者が多くみられ、大手・準大手業者の堅調な業績が業界全体を牽引している。しかし、新型コロナの影響が本格的に表れたとみられる2020年6~9月期の収入高動向をみると、新型コロナの影響を長く受けるほど収入高の減少幅も拡大しており、小規模業者のみならず、準大手・中堅業者まで軒並み苦戦を強いられていることが明らかになった。このため2020年度決算は企業規模を問わず、多くの業者で厳しい結果が予想される。

クリーニング業界は、もともと同業他社との競合が激しいなか、昨今はクールビズの一層の浸透や衣類・洗剤・洗濯機の性能の進化により、家庭内でのワイシャツやスーツの洗濯も普及するなど、クリーニング店に持ち込まれる頻度も伸び悩んでいる。こうしたなか、新型コロナウイルスの影響により、企業の働き方としてテレワークが定着しつつあり、更なるワイシャツやスーツなどのクリーニング需要が減少を余儀なくされ、厳しい状況が続いている。

今後は、中堅以上の業者については、新規出店や廃業したクリーニング業者からの店舗の譲り受け、価格改定による値上げなどにより、需要の伸び悩みをカバーし、収入高を維持することが可能とみられる。一方、小規模業者は値上げが厳しく、一定数の固定客以上に新規顧客獲得が難しいうえに、経営者の高齢化も進んでいる。新型コロナの影響に伴う業績悪化が続くことになれば、経営者の事業継続意欲も減退し、廃業もしくは倒産などが増加する可能性もあろう。

人気記事

人気商品

関連記事

関連カテゴリから探す

-

-

団体向け研修会開催を

ご検討の方へ弁護士会、税理士会、法人会ほか団体の研修会をご検討の際は、是非、新日本法規にご相談ください。講師をはじめ、事業に合わせて最適な研修会を企画・提案いたします。

研修会開催支援サービス -

Copyright (C) 2019

SHINNIPPON-HOKI PUBLISHING CO.,LTD.